以前の記事で四季報を使って自力で清原達郎流の銘柄スクリーニングの手法を使って銘柄選別したリストを公開しました。

ちなみに清原達郎さんの投資手法というのは割安(PER目安が10倍前後)で、ネットキャッシュ(流動資産+投資目的有価証券)が豊富で時価総額に対する比率が高い企業を買いましょう、というモノです。

もしもっと詳細知りたい方はこちらで本の紹介もしてます。

ただこの条件だけでスクリーニングすると結構な数の企業が出てきます。(ほんとにしっかり調べたら200社以上になると思います)

ん~、結局スクリーニングしてもこんだけ出てきたらどれ選べばいいのか分からんやん。。。

そう、こうなるんです。

結局最終的に個別銘柄選ぶ際は定量情報からスクリーニングしただけでは足りず、その企業の分析をしたうえで、今後もキャッシュを積み上げていける(安定して利益を出せる)、高配当を継続していける(割安キャッシュリッチ企業は配当も良い事が多いです)、という裏付けとなる業績がある程度ポジティブに見える先を選ぶ必要があります。(少なくとも今後ドンドン業績が下がっていく銘柄を買ってしまうと株価も同じ動きをしていく可能性が高いです)

出来れば少しずつでも、右肩上がりがベストでそんな会社の株価は大きく上昇を狙える可能性が高まります。そんなお宝銘柄を選別出来ればダブルバガー、トリプルバガーも夢ではありません。

最低でも上がり下がりを繰り返しながらも業績が横ばいを続けてくれる企業を選べれば、大きく株価が下がる可能性は低く、増配や自社株買いといった株主還元策次第では数十%の株価上昇であれば十分狙えるでしょう。(ネットキャッシュリッチ企業なのでそういった施策が打ち出される可能性は高い)

まぁこの分析・考察・予想が正確に出来るならその人は既に億万長者なんですが、、、

だからこそ「可能性を少しでも上げる為」に企業分析を行い、確度が高いと思える複数の銘柄に分散投資する事で、その中の幾つかがダブルバガー・トリプルバガーを達成してくれる事になるでしょう。(と清原氏の書籍でも推奨されています)

では今回はクエストを分析していきます。

こちらの銘柄はPERは9倍台、ネットキャッシュ比率は70%程度と指標だけ見ると抜群な割安感、というわけではありませんがこの手の低PER企業としては安定的に成長しています。

しっかり成長性を見せながら割安さを保っている、、気になっていた銘柄の1つですので、分析していってみます。

クエストの割安キャッシュリッチ度(2024年11月中旬)

各種数字は一番新しい決算短信の数字を使っています。

(2024年11月11日に発表された2025年3月期の中間決算の数字です)

| 予想PER | 配当利回り | 時価総額 | ROE(%) | 流動資産 | (内現金) | 投資 他資産 | 負債 | キャッシュ比率 |

| 9.4 | 3.9% | 69 | 10.1 | 65 | 30 | 8.4 | 23 | 69% |

クエストですが創業は1965年で上場は2002年というこの手の割安企業では比較的歴史は浅めです。

この会社の場合、仮に株式を100%購入(=買収)する場合、69億円が必要にはなりますが、実質即現金化出来る可能性の高い純資産(流動資産+有価証券-負債合計)が50億円ほどありますので、、、、実質は19億円ほどで買収が出来てしまう事になります。

毎年の純利益は7億円前後を安定的に稼ぎ出していますので、実質3年程度保有すれば投資回収出来てしまう様な計算ですね。

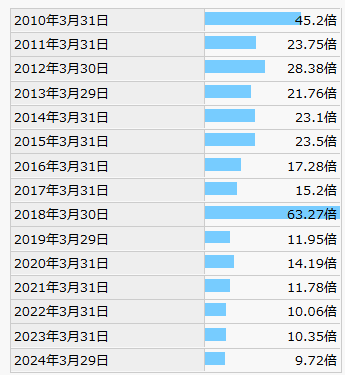

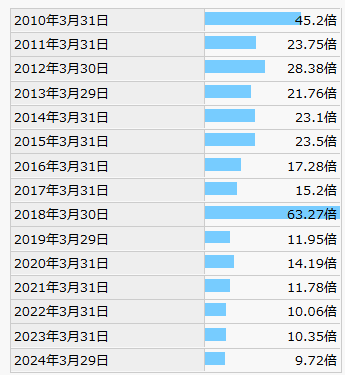

ちなみにヒストリカルPERを見ると徐々にPERが下がってきており、元々グロース企業として成長性が期待されていく中で成長性鈍化がみられ始め段々とPERが切り下がっていった、という銘柄と思われます。ただ10倍を下回る=成長期待は皆無(むしろ毎年8~10%くらいマイナス成長が見込まれているレベル)なので地味にでも成長すればまたPERの階段をの登っていける可能性は大いにありますね。

↓クエストのヒストリカルPER

ビジネスモデル、取り扱い製品、株主

ではクエストとはどんな会社でどんな製品を販売して儲けているのでしょうか?

ん~、そのまま過ぎるけどゲーム会社とか?

事業内容、取り扱い製品、主要顧客

| 企業概要 |

| システム開発会社。半導体・エレクトロニクス・金融・情報通信・自動車分野を主要顧客に、業務システム開発・保守、ITインフラサービス(構築・保守・運用)、BPO、ソリューションサービスを提供。アウトソーシング・請負型システム構築(受託開発)、ソリューション提供(業務プロセス自動化、セキュリティ、IT基盤、ERP、プロジェクト管理、品質・生産性向上)、ITコンサルティング(IoTインフラ構築)、常駐・派遣型の運用・保守サービス(運用・保守サービス、データエントリ、事務処理サービス等)など。8産業セグメント(半導体、エレクトロニクス、金融、情報通信、エンタテインメント、公共・社会、移動、ヘルスケア・メディカル)でのビジネスが主体。米WatchGuard Technologies社と提携、セキュリティ運用サービス「Q-MSS」を提供。2019年アイスランドのAnnata社(Microsoft社のDynamics開発)とソリューションプロバイダー契約。主要取引先はキオクシア。 |

| 取扱商品 |

| ・システム開発(半導体、エレクトロニクス、金融、情報通信、エンタテインメント、公共・社会、移動/自動車・鉄道、ヘルスケア・メディカル)・インフラソリューション(ERP/CRM、Microsoft 365,PLM、セキュリティ、ネットワーク、IT基盤、データエンジニアリング、クラウド/AWS)・アプリケーション(WEBシステム、Webサービス、業務システム/管理システム、保守・運用、運用アウトソーシング)・アプリケーションソリューション(デジタルワークプレイス、ERP・CRM、業務プロセス自動化、デジタルワークプレース、Big Data、BI)・ITコンサルティング(IT Value-Upサービス) |

この手の割安企業リストに現れるのは比較的珍しいシステム開発系の会社でした。

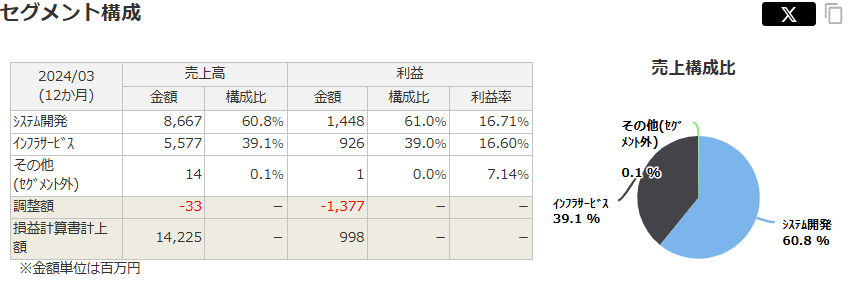

セグメント出来るとシステム開発が売上の6割で上記顧客群のシステムの受託開発等が主な稼ぎ柱ですね。主要顧客はキオクシアと半導体業界に入り込んでおり比較的先行き明るい業界と思われますが、、

ただやはりというか国内のシステム開発会社なので海外向け売上は全くありません。長期的には縮小していく国内の市場で勝負し続けなければいけないのは中々厳しい業態ではありますね。

■システム開発事業

半導体、エレクトロニクス、金融、情報通信、エンタテイメント、公共・社会、移動、ヘルスケア・メディカルの業種の顧客に対してERP、SCM、CRM、MES(製造実行システム)、PLM(製品ライフサイクル管理)、ビッグデータ分析のソリューション及び業務システムのコンサル、要件定義・設計、開発、運用保守、等の一連のシステム開発サービスを提供

■インフラサービス

クラウド、ネットワーク、セキュリティ、IOTに関するITインフラソリューションから設計、構築、保守、運用に至る一連のインフラサービスを提供

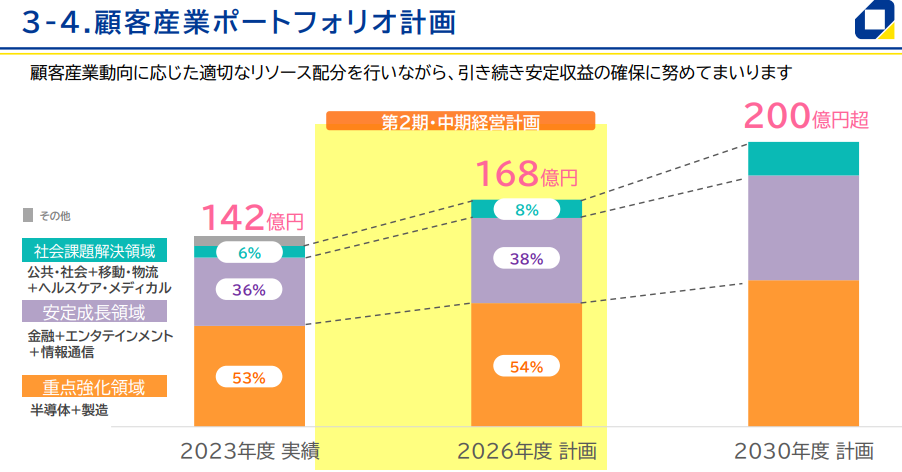

決算説明資料内に分かりやすい顧客の産業別売上比率のグラフがありました。資料内にも半導体関連の情報も多く盛り込まれており、半導体業界が最重要顧客産業になるようです。

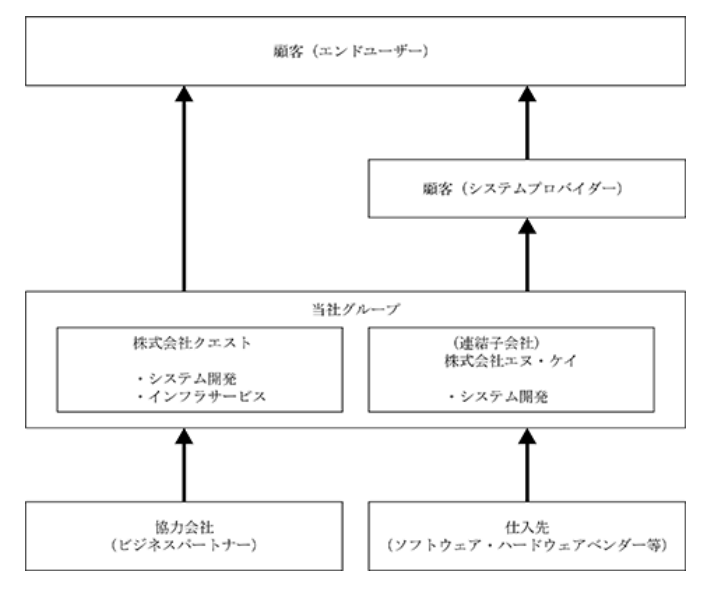

■事業構造図

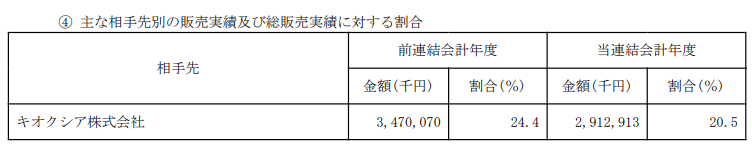

ちなみに主要販売先はキオクシアで売上の20%以上を占めている大取引先になります。

株主構成、配当

クエスト所の株主構成ですが下記の通りです。

結構株主は多岐に渡っていいますが創業一族やその関係者、業界内での株式持ち合いが多い感じで、あまり株主提案が積極的に行われる様な株主構成では無いかもしれませんね。

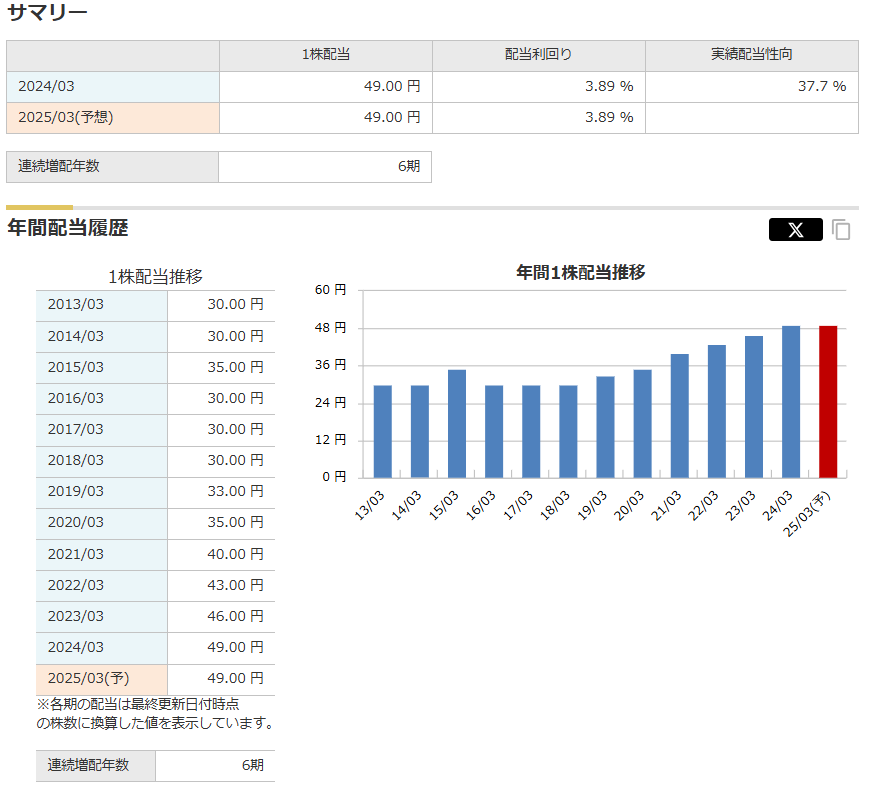

また、配当に関しては連続増配をしてきており、配当性向は40弱%程度とかなり高いです。

配当性向に関してはむしろここ数年落ち着いてきており30%台になっていますが、それまではずっと異常な高さで推移してきていました。まぁそれでも増配してきているわけですからしっかり増収してきているのがよく分かりますよね。

システムの受託開発業は殆ど人件費しかかからないので投資がそこまで必要で無いのですよね。それがこれまで高い配当性向を実現出来ている要因と思います。

ただここ数年はある程度配当性向を抑えておりしっかり純資産を積み上げていっていると思われますので、これをどのように活用していくのか、、、見ものですね。

↓配当性向と配当額推移

業績・株価推移

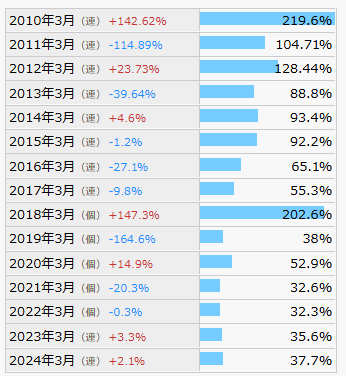

↓続いて気になる業績ですがリーマンショック後は2018年を除いてほぼ一貫して増収増益傾向を続けていますので中々大したもんです。(純利益は2021年以降横ばい圏ですが営利はしっかり伸びていますね)

ただ2010年代の時点で少しずつ伸びているものの、そこまでの成長性では無く、PER20倍以上あったのにも関わらず今は10倍切っているのは少し不思議ですね。

↓2007年以降の業績推移

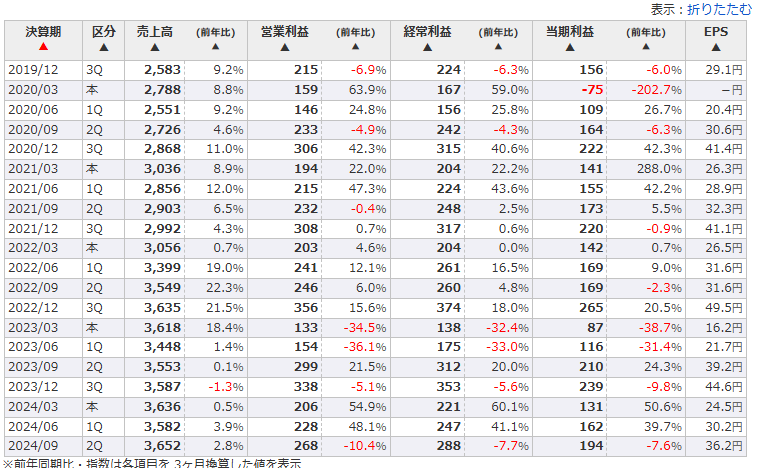

一方で四半期別の業績は下記の通りで、今期のQ1は素晴らしい業績だったことに反してQ2は減益と少し不安になる状態ではあります。Q1-2の累計で見ると昨年上回っていますし、結構売上の計上のタイミングが年によってずれるみたいなので、あまり1期単位の業績の比較はしても意味は無いかもしれませんね。

また季節的要因があるのか、Q3に最も利益を稼ぐ構図になっているので次のQ3が勝負ですね。半期の内訳を見ると下記の様に半導体・エンタテイメント業界が好調とのことですし、引き続き好調が期待できる業界ではありますので、上方修正する可能性もあるかもしれません。

システム開発事業については、主要顧客である半導体分野顧客、エンタテインメント分野顧客における開発案件の受注が増加したことにより、売上高は44億98百万円(前年同期比5.5%増)、セグメント利益は8億29百万円(同22.1%増)となりました。

インフラサービス事業については、製造分野顧客、公共・社会分野顧客に対するサービス提供が増加したものの、金融分野顧客において減少したことにより、売上高は27億17百万円(前年同期比0.4%減)、セグメント利益は4億17百万円(同9.7%減)となりました

↓2019年以降の四半期別業績推移

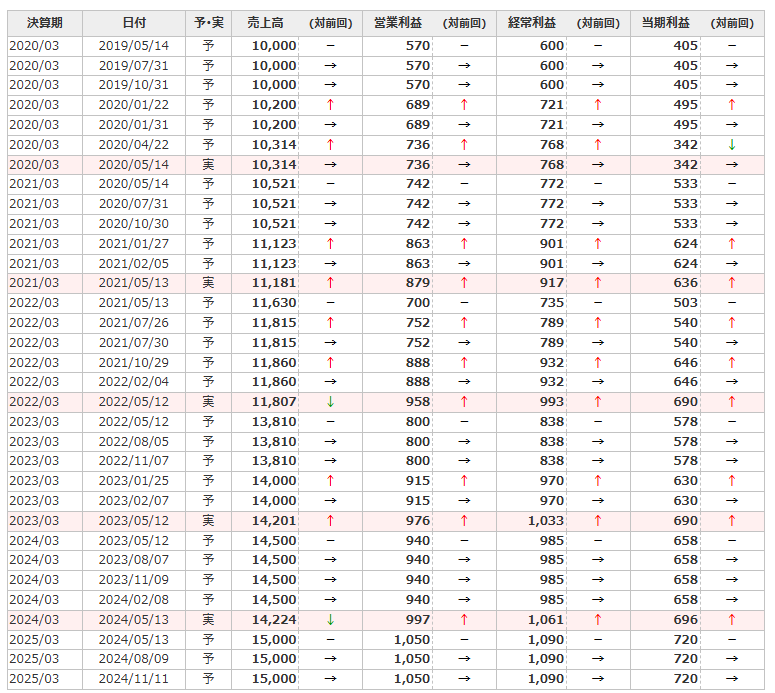

ちなみにクエストは過去から弱気に業績予想をする事が多く、期中に上方修正をほぼ毎年の様にしていますので、今期もその可能性は十分あり得ます。

■過去の上方修正のタイミング(赤矢印は上方修正)

↓株価は一応上がり傾向ではありますが、2010年比でEPSは5倍くらいになっているにも関わらず足元の株価は精々倍程度ですので、下値はかなり限定的に思えますね、8月頭の日経大暴落の際も1,100円から反発してますし、そこを下回る可能性はかなり低そうです。(1,000円台だったら即買いたい、、、)

競合会社などとの比較

では似たようなシステム開発を行う会社と比較してみます。

| 企業名 | 業種 | PER | 時価総額(億) | 配当 | ここ数年の業績(利益) |

| DIT | ソフトウェア開発会社 | 17.5 | 326 | 2.85% | 右肩上がり |

| TDCソフト | システム開発会社 | 18.6 | 645 | 1.87% | 右肩上がり |

| キーウェア | システム開発会社 | 7.2 | 63 | 3.62% | 横ばい |

| クエスト | システム開発会社 | 9.4 | 69 | 3.89% | 右肩上がり |

この業界はかなり類似企業が多く「システム開発」という業界で括ると100社以上の会社が存在します。この業界は基本的には平均PERが高めで10倍以下というのはかなり少数派ですが、クエストはある程度業績も伸ばしている事、半導体業界に入り込んでいる事を考えると大分期待値低めですね。

まぁ過去はそれなりにPERも高かったので今後の成長性がしっかり再度確認出来ればPER20倍台に戻っても全然おかしくないポテンシャルはありそうです。

↓ヒストリカルPER(再掲)

個人的な総論

分析してみた結果、同業他社と比べてもかなり割安な水準ですし、今をときめく半導体業界にしっかり入り込んでおり、且つ強化領域に掲げています。

勿論半導体業界も生成AI向け需要期待が先行している感は強いですが、今期の上半期もしっかり増収増益を記録していますので、ある程度実需がある先に入り込めているという事かと思います。(キオクシアへの売上依存がかなり高いのは少し不安要素ですが、、)

業績予想も堅めであること、過去から安定的な業績推移をしている事、配当利回りも4%近くと悪くない事から下値はかなり限定的と思われますので、1,200円切るくらいの株価水準になったら即購入検討してもいいかもしれません。(と少し思いました)

今の水準でも2~3年持てば配当も10%以上入りますし、少なくとも損する可能性はかなり低い様に感じますが、、、

ただし、この記事での意見や考察等はあくまでイチ意見として参考までにお願いします。投資は自己責任です。笑