以前の記事で四季報を使って自力で清原達郎流の銘柄スクリーニングの手法を使って銘柄選別したリストを公開しました。

ちなみに清原達郎さんの投資手法というのは割安(PER目安が10倍前後)で、ネットキャッシュ(流動資産+投資目的有価証券)が豊富で時価総額に対する比率が高い企業を買いましょう、というモノです。

もしもっと詳細知りたい方はこちらで本の紹介もしてます。

ただこの条件だけでスクリーニングすると結構な数の企業が出てきます。(ほんとにしっかり調べたら200社以上になると思います)

ん~、結局スクリーニングしてもこんだけ出てきたらどれ選べばいいのか分からんやん。。。

そう、こうなるんです。

結局最終的に個別銘柄選ぶ際は定量情報からスクリーニングしただけでは足りず、その企業の分析をしたうえで、今後もキャッシュを積み上げていける(安定して利益を出せる)、高配当を継続していける(割安キャッシュリッチ企業は配当も良い事が多いです)、という裏付けとなる業績がある程度ポジティブに見える先を選ぶ必要があります。(少なくとも今後ドンドン業績が下がっていく銘柄を買ってしまうと株価も同じ動きをしていく可能性が高いです)

出来れば少しずつでも、右肩上がりがベストでそんな会社の株価は大きく上昇を狙える可能性が高まります。そんなお宝銘柄を選別出来ればダブルバガー、トリプルバガーも夢ではありません。

最低でも上がり下がりを繰り返しながらも業績が横ばいを続けてくれる企業を選べれば、大きく株価が下がる可能性は低く、増配や自社株買いといった株主還元策次第では数十%の株価上昇であれば十分狙えるでしょう。(ネットキャッシュリッチ企業なのでそういった施策が打ち出される可能性は高い)

まぁこの分析・考察・予想が正確に出来るならその人は既に億万長者なんですが、、、

だからこそ「可能性を少しでも上げる為」に企業分析を行い、確度が高いと思える複数の銘柄に分散投資する事で、その中の幾つかがダブルバガー・トリプルバガーを達成してくれる事になるでしょう。(と清原氏の書籍でも推奨されています)

では今回はテクノ菱和という銘柄の分析していきます。

実はこの銘柄は前からかなり気になっていたのですが、今年の10月頃から株価が一気に上がっており(1.6~1.7倍くらいに)、多少割安感が薄れてしまっていますが、その前に買えていれば、、、と多少後悔が残りますが、依然割安圏にはありますし、ちゃんと上がる銘柄ってどんな銘柄なのかをしっかり見直せるいい機会ですので見てみようと思います。

テクノ菱和の割安キャッシュリッチ度(2024年11月中旬)

各種数字は一番新しい決算短信の数字を使っています。

(2024年11月6日に発表された2025年3月期の中間決算の数字です)

| 予想PER | 配当利回り | 時価総額 | ROE(%) | 流動資産 | (内現金) | 投資 他資産 | 負債 | キャッシュ比率 |

| 9.2 | 4.4% | 526 | 9.74 | 442 | 110 | 105 | 198 | 60% |

テクノ菱和ですが創業は1949年で上場は1990年という比較的歴史の長い企業です。

この会社の場合、仮に株式を100%購入(=買収)する場合、526億円が必要にはなりますが、実質即現金化出来る可能性の高い純資産(流動資産+有価証券-負債合計)が320億円ほどありますので、、、、実質は200億円ほどで買収が出来てしまう事になります。

最近は純利益で50億円前後を稼いでいますので、、4年程度保有すれば投資回収出来てしまう様な計算ですね。

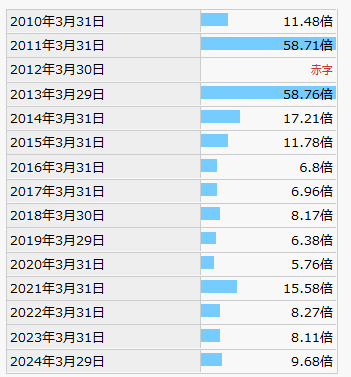

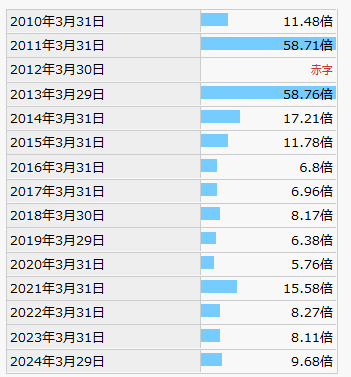

ちなみにヒストリカルPERを見ると5~6倍台の時もありましたが、、、最近は業績の上昇に合わせてPERの階段を上り始めており、期待値が見直されている感はあります。

清原氏の書籍の中には「みんなが上がると期待している株」を買うのではなく、誰も上がる事をまだ期待していないが、今後上がる可能性を見いだせる株を買え、とあるのですが正に2023年度まではそんな状態ではありましたが、、、

果たして今はまだ買い時なのでしょうか?

↓テクノ菱和のヒストリカルPER

ビジネスモデル、取り扱い製品、株主

ではテクノ菱和とはどんな会社でどんな製品を販売して儲けているのでしょうか?

ん~、全く会社名からは分からんな、、、商社とか卸売り系か?

事業内容、取り扱い製品、主要顧客

| 企業概要 |

| 環境エンジニアリング会社。空調衛生設備技術を基盤に工場やビルの空気調和・冷暖房・給排水・衛生設備、クリーンルーム(無塵・精密空調、無菌施設)の設計施工、電気設備工事、冷熱(空調)機器販売。空気と水のテクノロジーをテーマに空調衛生設備工事、電気設備工事による環境制御設備、冷凍・冷蔵システム、水処理システムを担う環境トータルエンジニアリングに取り組む。産業設備工事・一般ビル設備工事・設備改善工事の計画提案・設計・施工・設備診断・アフターメンテナンスまで設備ライフサイクルの一環ソリューションサービスを自社で提供。主力は空調衛生設備工事(産業設備工事、一般ビル設備工事、インダストリアル&バイオロジカルクリーンシステム)。クリーンルーム清浄度測定ロボット、気流制御・人口咳飛沫シュミレータの開発、クラウド型エネルギー管理システムの開発を推進。2018年テクノ菱和R&Dセンター竣工。 |

| 取扱商品 |

| ・空調システム(オフィス・商業施設、医療・福祉施設、生産・エネルギー施設、原子力施設、中央監視システム、デシカント空調システム、微風速吹出空調システム) ・クリーンシステム(半導体・液晶用、医療・実験装置用、食品分野用、スーパークリーンルーム、気流可視化システム、清浄度測定ロボット) ・省エネ・環境システム(空調換気システム、太陽光発電システム、自然エネルギーシステム、熱源プラント、コージェネレーション、AI蓄熱システム) ・リニューアル・メンテナンス(設備診断・リニューアル、設備管理支援サービス、サービス部門電子レポートシステム) ・冷熱機器販売(業務用エコキュート、空冷ヒートポンプモジュールチラー、店舗・オフィス用エアコン・ビル用マルチエアコン、ターボ冷凍機) |

あんまり名前からは想像できませんでしたが、設備の設計(エンジニアリング)を手掛けている会社ですね。しかも省エネとか環境といったキーワードもあり、かなり時代に則した事業モデルっぽく見えます。

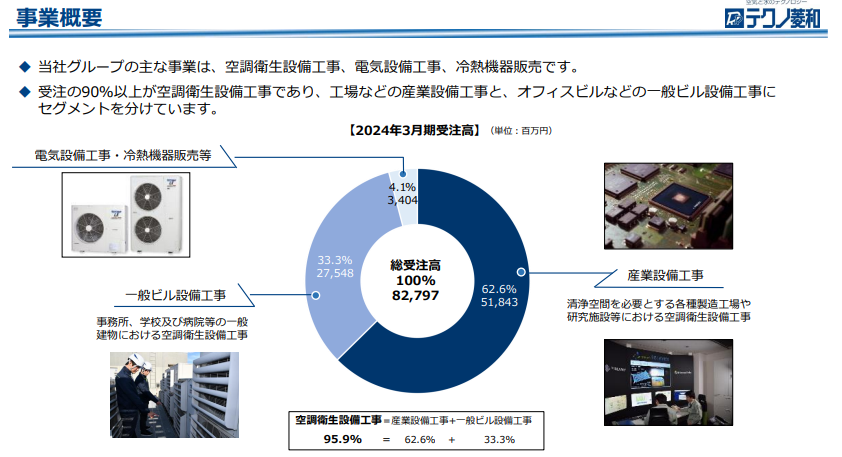

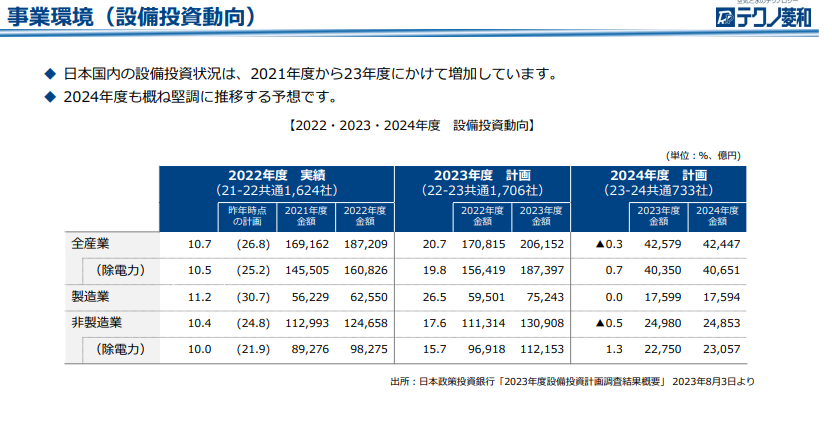

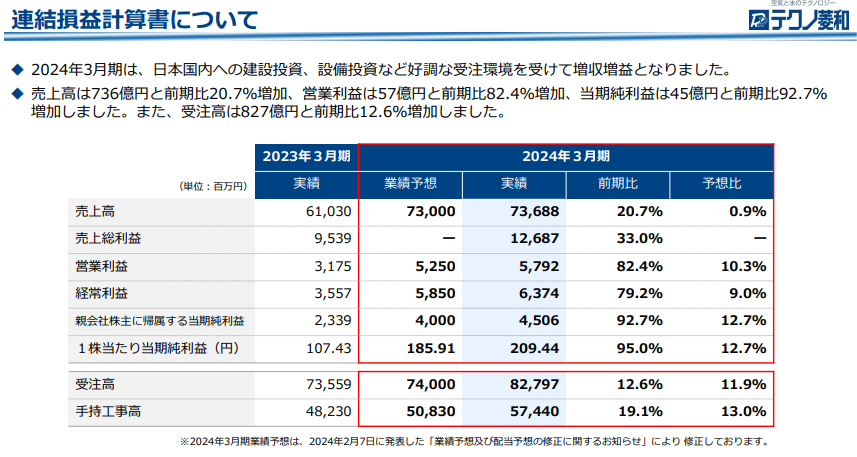

実態としては(2024年3月期の決算資料から)、工場やオフィスビルの空調設備工事とのことなので、工場・オフィスビル等の設備投資・新設と受注が連動する感じですね。

↓設備投資状況が重要な指標になっています。

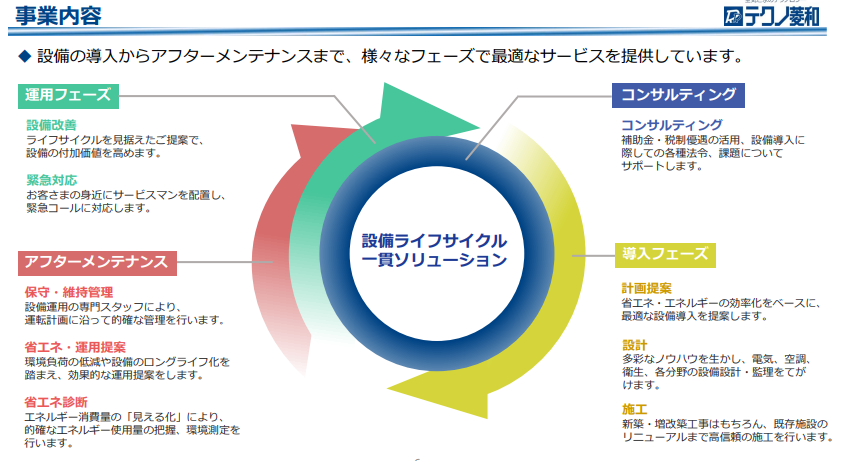

導入のコンサル的な業務から設立後の保守運営フェーズまで一気通貫で入り込んでいるのでストック収益もかなり積みあがってそうなモデルに見えます。アフターフォローも全国44の拠点を構え

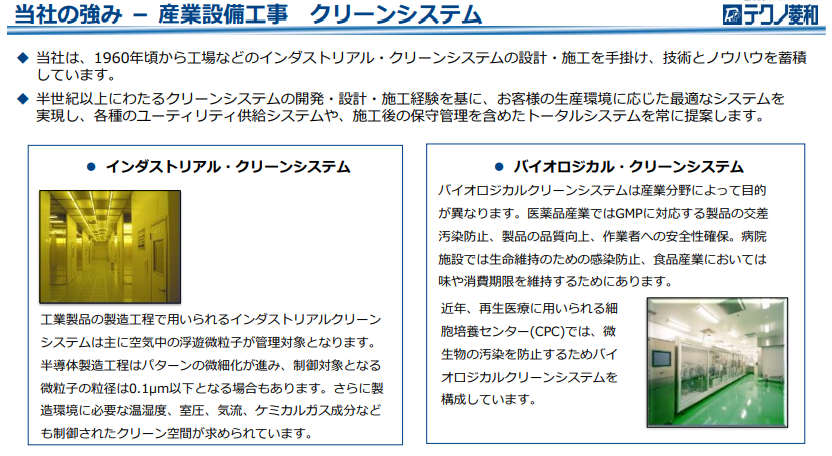

また空調といってもクリーンシステムにより強みをもっておりかなり技術的にも優位性が発揮出来ている可能性が高そうです。

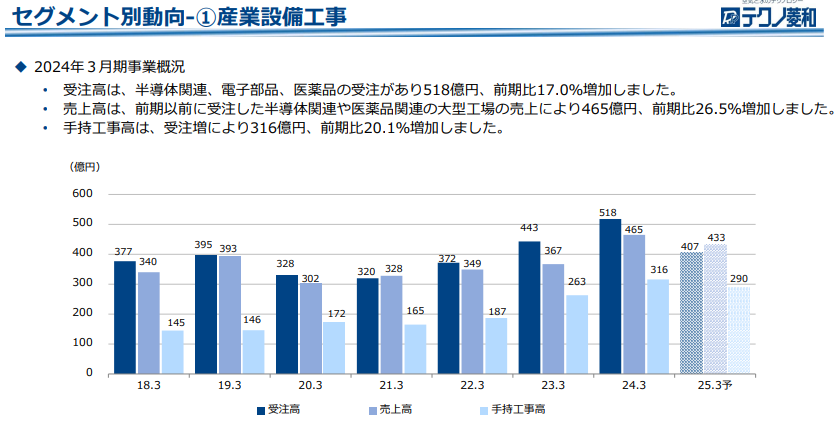

特に半導体や医薬品関連向けの工場への設備投資が活発で近年は業績を伸ばしています。下記グラフは受注額ですが2024年3月期の売上である740億円程度の約40%強を産業設備(工場向け)で締めており、中でも受注を伸ばしているのは上記2分野です。

株主構成、配当

テクノ菱和の株主構成ですが下記の通りです。

取引先の持株会が筆頭株主という珍しい構成になっています。三菱重工サーマルシステムズも取引先でしょうし、従業員持ち株も入れて20%も占めるという安定的な構図ですが結構機関投資家も沢山いて、主要先だけでも20%以上保有しているので株主提案もそこまで弱くない?のかもしれません。

2024年から重田さん(光通信創設者で投資家)が保有開始しているのも先行きが明るい証拠なのかもしれません。

| 株主名 | 保有額 | 保有% |

| テクノ菱和取引先持株会 | 44億 | 10.5% |

| 三菱重工サーマルシステムズ | 28億 | 6.7% |

| テクノ菱和従業員持株会 | 14億 | 3.5% |

| 重田康光 | 12億 | 3% |

| その他機関投資家多数 | (割愛) | (割愛) |

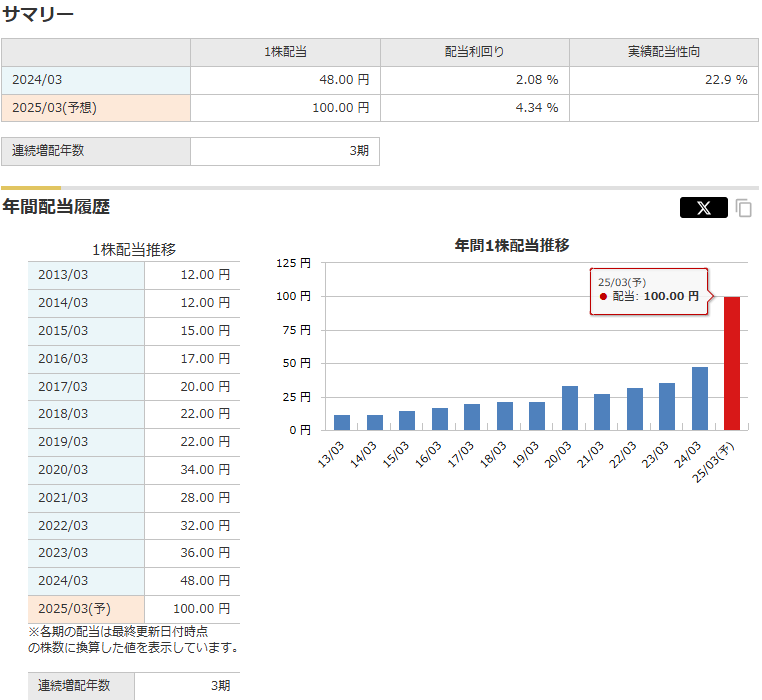

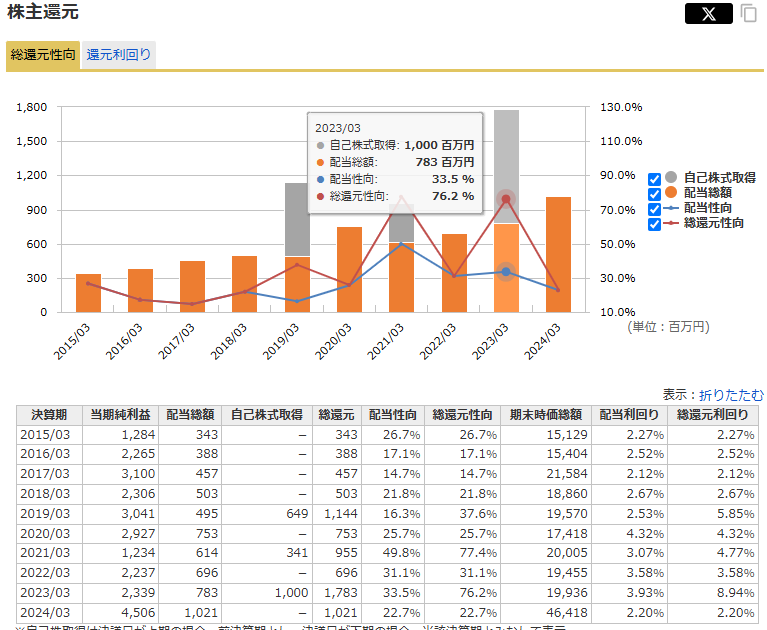

また、配当に関してはほぼ連続増配をしてきており、2025年度は驚異の増配額となっており、株主還元策を強く進めています。

自社株買いも含めるとかなりここ数年は還元に力を入れていますね。ちなみに上記100円という配当額は9/27に発表されているのですが、その際は上方修正も一緒に発表しており一気にそこから株価が上昇しています。業績予想及び配当予想の修正に関するお知らせ

く~~~~~、、買っときゃよかったぜ。。。

業績・株価推移

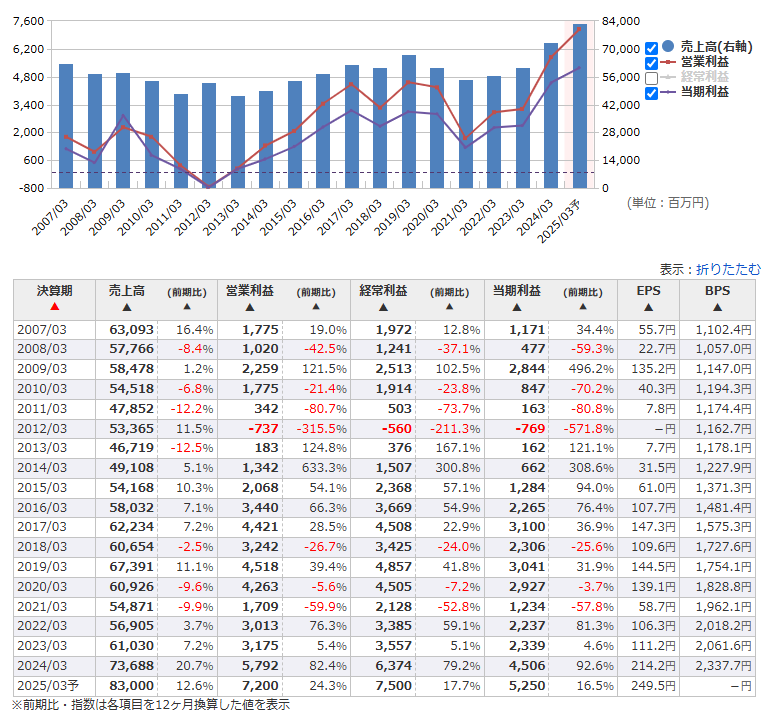

↓続いて気になる業績ですがリーマンショック後やコロナショック後等有事の後は業績が落ち込む傾向があるのか?ですが、見事にV字回復を果たしており、ここ1~2年は最高益を更新しています。

特に2023年→2024年の業績の伸びはすさまじく2025年度もしっかり増収・増益の上に上方修正、増配、と素晴らしい施策を打ち出しています。こりゃ株価も上がりますわね。。。

↓2007年以降の業績推移

四半期別の業績も見事なモノで、特に2023年Q2から凄い勢いで伸びてきています。

↓2019年以降の四半期別業績推移

24年度好調だった要因等は単純に国内企業の設備投資が好調だったから、とありますが、、あんまり肌感覚ではそんな気もしないですが主要顧客群である半導体や医薬品等の業界は好調だったという事なのでしょう。

↓株価は9月末の上方修正、増配の発表後に一気に上がっています。元々業績が一気に上がっていった2023年中ごろからかなり上昇基調ではありましたが、それすらも上回る勢いです。

ただここまで急激に上がっているとPERはまだ割安水準とは言え、少し不安になります。このままこの業績水準が安定的に続けばいいですが、一気にここ1~2年で業績が2倍くらいになっているので一過性の業績だとすると一気にPERが切上がる可能性もありますので。

競合会社などとの比較

似たような空調や環境エンジニアリングを手掛ける会社と比較してみました。。

| 企業名 | 業種 | PER | 時価総額(億) | 配当 | ここ数年の業績(利益) |

| 日本電技 | 産業空調の計装エンジニアリング | 9.5 | 521 | 3.62% | 右肩上がり |

| 新日本空調 | 空調エンジニアリング会社 | 11.2 | 951 | 3.07% | 右肩上がり |

| 朝日工業社 | 環境エンジニアリング会社 | 9.3 | 492 | 5.53% | 右肩上がり |

| 高砂熱学工業 | 空調設備工事 | 16.8 | 4,246 | 2.38% | 右肩上がり |

| テクノ菱和 | 環境エンジニアリング会社 | 9.3 | 529 | 4.33% | 右肩上がり |

いや~驚きました、どの会社も、見事に業績を伸ばしてきており、業界全体がかなり好調な事が見受けられます。一方でPERは10倍前後とかなり割安水準で放置されており、、、これは掘り出し物かもしれませんね。

上記の他の会社も分析してみると業界全体の動向がつかみ易くていいかもしれません。

ヒストリカルPERを見てもPERの階段を昇って行っている最中であり、業績拡大×PER上昇の清原氏が言う正に株価が何倍にもなる銘柄の特長が色濃く出ています。(2023年の上昇開始前と比べると既に株価は3倍近くまで上昇しています)

↓ヒストリカルPER(再掲)

個人的な総論

分析してみた結果、非常に魅力的な銘柄だな~!!というのが率直な感想です。

同業他社も同時にかなり調子がいいので業界全体が底上げされているのがよく分かりますし、加えて配当も4.3%と非常に高い水準です。

ただ、ちょっとここ1年くらいでかなり急激に株価が上昇してきているので、過熱感が出てしまっていて、みんなの期待が集まり始めている気もするのでちょっと怖いなぁと。

こちらの会社は2020年以降毎年業績予想を上方修正しており、かなり堅めの業績予想を出す傾向が強いです。よって2025年3月期の本決算時に出す来期予想(弱気)を見てもし失望売り等が出れば、、、そこはかなりの買い場かもしれません。

ただこのまま株価が留まる事無く、上昇続ける可能性も勿論ありますので、そこは分かりませんね~予想してみてください。

この記事での意見や考察等はあくまでイチ意見として参考までにお願いします。投資は自己責任です。笑