以前の記事で四季報を使って自力で清原達郎流の銘柄スクリーニングの手法を使って銘柄選別したリストを公開しました。

ちなみに清原達郎さんの投資手法というのは割安(PERが10倍前後)で、ネットキャッシュ(流動資産+投資目的有価証券)が豊富で時価総額に対する比率が高い企業を買いましょう、というモノです。

もしもっと詳細知りたい方はこちらで本の紹介もしてます。

ただこの条件だけでスクリーニングすると結構な数の企業が出てきます。(ほんとにしっかり調べたら100社以上になると思います)

ん~、結局スクリーニングしてもこんだけ出てきたらどれ選べばいいのか分からんやん。。。

そう、こうなるんです。

結局最終的に個別銘柄選ぶ際は定量情報からスクリーニングしただけでは足りず、その企業の分析をしたうえで、今後もキャッシュを積み上げていける(安定して利益を出せる)、高配当を継続していける(割安キャッシュリッチ企業は配当も良い事が多いです)、という裏付けとなる業績がある程度有望な先を選ぶ必要があります。

出来れば少しずつでも、右肩上がりがベスト、最低でも上がり下がりを繰り返しながら横ばいを続けてくれる企業を選べる事が更なる株価上昇を狙える大きな要因になります。

まぁこれが口で言うほど簡単では無いんですけどね、、バッファローというかなり地味な、時価総額も30億円くらいしか無い小さな会社の株を買う価値があるのかどうか、参考にして頂ければと思います!

バッファローの割安キャッシュリッチ度(2024年9月下旬時点)

前のランキングを作った際の数字もありますが、最新のBSの数字や株価等使って再計算してみます。

各種数字は一番新しい決算短信の数字を使っています。

(2024年7月31日に発表された2025年3月期の第1四半期決算の数字です)

| PER | 配当利回り | 時価総額 | 流動資産 | 投資その他資産 | 負債 | キャッシュ比率 |

| 9.2 | 4.58% | 31 | 55 | 5 | 26 | 104% |

バッファローですが、時価総額は僅か31億円と上場企業の中ではかなり小さな規模の会社です。まぁスタンダート市場やグロース市場には数億円~10数億円で上場している会社も沢山あるので規模自体は珍しくないですが、この規模でネットキャッシュがリッチというのは結構珍しいかもしれません。

普通は時価総額が小さい会社は更なる業績の拡大を目指して規模の拡大、それに合わせて時価総額の拡大を目指していくものですがこの会社設立は1983年、上場は2004年ですのでそんなに新興企業ってほどじゃないですね。どういったスタンスで会社経営を行っているのか、というもの気になるところです。

この会社の場合、仮に銀行が31億貸してくれて、バッファローの株式を100%購入(=買収)しても、この会社には全部現金化してしまえば、買収金額とほぼ同額のすぐ現金化出来る可能性の高い資産があるので、実質タダで会社が手に入って1億くらいお釣りまで来ます。

実際にはこの株価(時価総額)で100%株式を購入する事は現実的には出来ませんし、金さえあれば買えるといった、そんな単純な話では無いので、あくまで理論値にはなりますが、PERは9.2倍ですのでそれなりに割安感もありますし配当は何と4.58%とかなりのもんです。

ビジネスモデル、取り扱い製品、株主

ではバッファローとはどんな会社でどんな製品を販売して儲けているのでしょうか?

バッファロー、、、全然想像つかないな、、、何となく飲食チェーンとか運営してそうな印象、、、

事業内容、取り扱い製品、主要顧客

| 企業概要 |

| 埼玉県を地盤にカー用品店を運営。オートバックスセブンのフランチャイジーとして、カー用品(タイヤ、ホイール、カーエレクトロニクス、オイル、バッテリー等)販売と各種ピットサービス、車の買取・販売。埼玉県南部と東京都区内北部に15店舗展開(2024年3月)。板金・塗装サービス「クイック・エコ・リペア」によるピット・サービス、工賃に重点を置いたメンテナンス会員数拡大、ボディコーティング等を推進。その他、飲食事業は「焼肉ライク」のフランチャイズ加盟店舗運営(7店舗)。オートバックスセブン<9832>の持分法適用会社。2019年オートバックスのカーリースプラン「まる乗り」の販売開始、バッファローフードサービス設立。2024年イタリアンレストラン「PISOLA」をオープン。 |

| 取扱商品 |

| ・カー用品店舗「オートバックス」「スーパーオートバックス」 ・カー用品(タイヤ・ホイール、アクセサリー・メンテナンス用品、カーエレクトロニクス、オイル・バッテリー)、車買取・販売 ・ピット・サービス工賃(車検・整備、板金、簡易キズ補修「クイック・エコ・リペア」)、自動車保険代理店 ・焼肉店「焼肉ライク」、イタリアンレストラン「PISOLA」 |

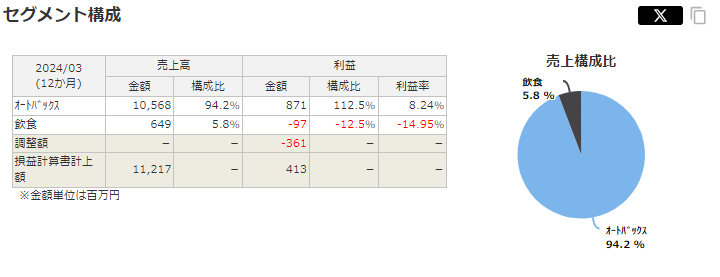

当たらずも遠からず、といったところでしたが、様々なフランチャイズ事業を運営する会社でした。ただ実態としては94%がオートバックスのフランチャイズ事業ですので、実質はオートバックスの運営が経緯動向を決める業態ですね。

またこの規模の会社にしては珍しいなぁ~と思いましたが、ちゃんと期末に決算説明資料も出しており株主への配慮が感じられます。(結構決算説明資料出してない会社は多いです)

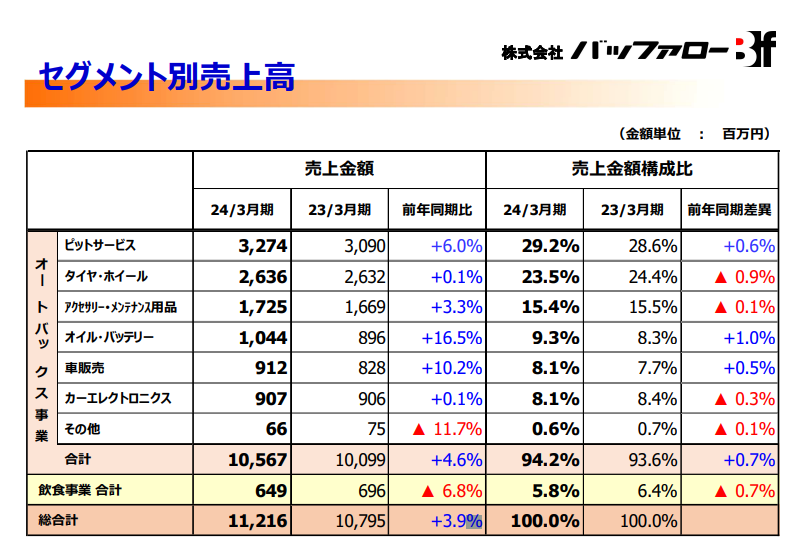

そこを見るともっと細かいセグメント別の売上構成比が確認出来ます。

↓2024年3月期の決算説明資料内のセグメント別売上高

他の項目はなんとなくイメージ付きますが、ピットサービスって具体的に何なの?ってちょっとイメージ湧きづらいんですが、下記の様なサービスを指している様です。

2024年3月期のピットサービスのハイライト

車検整備(前年同期比17.5%増)、板金塗装(同9.1%増)、ボディーコーティングを中心とする車の美観向上に関するピットサービスメニューが順調に伸長

(タイヤ、カーナビ、バッテリー、カー用品の取付・交換工賃等も含む)

ビジネスモデルとしてはオートバックスの運営、飲食店の運営、と比較的イメージしやすく解りやすい内容かもしれませんね。

店舗にいかに来店してもらい、リピーターを増やしていくか、という点に対する施策の良し悪しが、直接的に分かりやすく売上に繋がっていくかと思われます。

株主構成、配当

株主構成を見てみると、オートバックスが大株主であり後は社長やおそらく一族の個人、持株会で主に構成されていて持ち分は合計50%を超えています。

まぁ良くも悪くもオートバックスの影響力が非常に大きいと言えそうです。

| 株主名 | 保有額 | 保有% |

| オートバックスセブン | 6億 | 21.3% |

| 増田清高 | 3億 | 11.9% |

| 坂本 裕二 | 3億 | 9.7% |

| 牛田 恵美子 | 2億 | 7.4% |

| 持株会 | 1億 | 3.9% |

| その他機関投資家 | (割愛) | (割愛) |

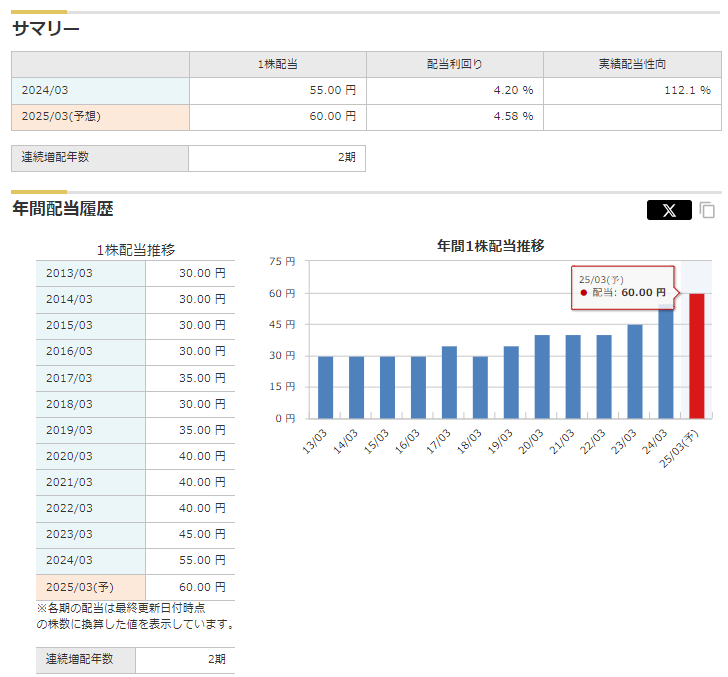

また配当を見てみると、年々増配してきてるな~と思ったら、何と2025年の配当性向は112%です。

ちなみに2013年(配当30円、純利益2.1億)に対して2025年は配当60円で純利益が3.3億(予想)です。純利益が約1.5倍なのに対し、配当は2倍ですから結構無理してる感は否めませんね、、、まぁ配当性向100%越えというのを永続的に続けるのは難しいですから、どこかで業績悪化があると確実に減配となりそうです。

とはいえ、ネットキャッシュは豊富なので単年で業績悪化しても配当維持はする可能性が高いかもしれませんが。

↓配当性向と配当額推移

業績・株価推移

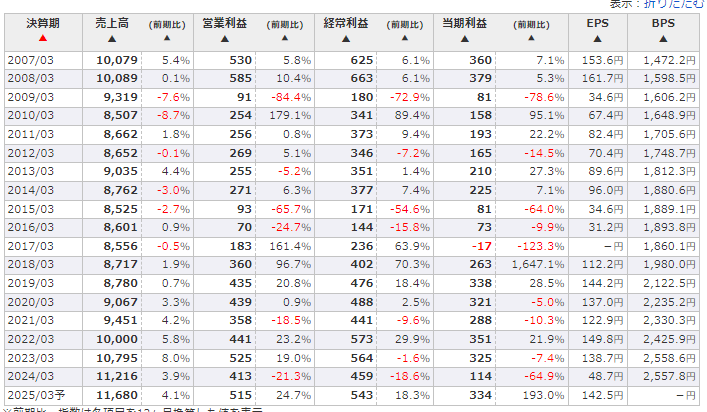

↓次に業績ですが過去20年近くの推移は下記の通りです。2007年当時と売上も純利益もほぼ変わってません。むしろリーマンショック後長らく低迷しており、近年ようやく復活してきた、と言った方がいいかもしれません。

2007年以降の業績推移

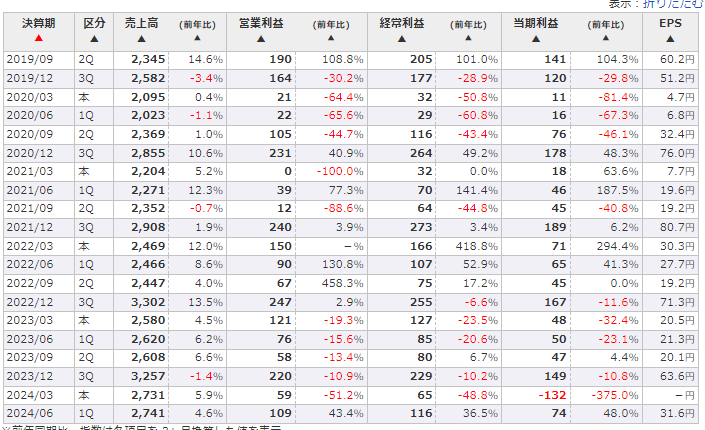

↓四半期別の業績は下記の通りで、ここ2~3年くらいの大きな流れとしては車のメンテナンス需要の増加や来店客への利便性の向上を目指し、Web予約システムやオートバックスの公式アプリの普及が進んでいった事もあり、車検・整備等ピットサービスをはじめ、タイヤ、オイル、バッテリー等が堅調に推移したとのことです。

足元の2025年3月期の第1四半期決算に関しては上記の流れを受けての来店客数の増加や、ゴールデンウィーク等を始めとした外出需要の高まりを受けて増収、(大きく)増益となっております。

2019年以降の四半期別の業績推移

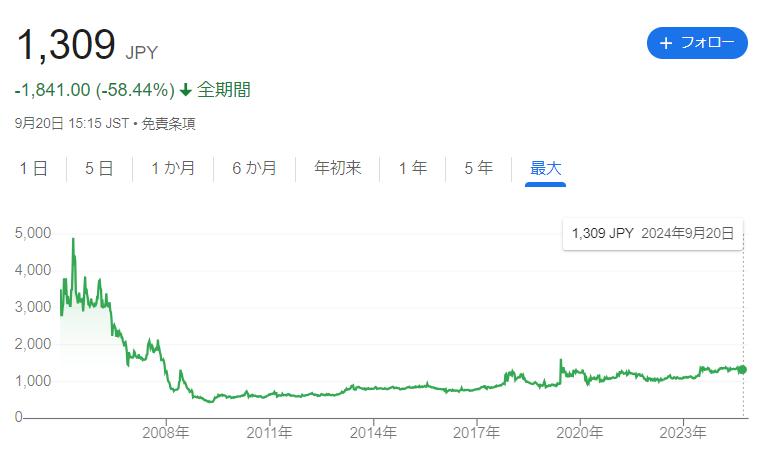

↓株価は何とまぁ、、2008年以降は死人の心電図みたいな動きしてます。逆にこれだけ増減が少ないのもかなり珍しいのではないでしょうか。業績が2007年と比較して全く伸びていないわけですがから致し方ない、と言えるかもしれませんが、、、

ちなみに2024年3月期の本決算時にひっそりと中期経営計画も出しています。

売上で約1.5倍、経常で倍、、、とかなり無理な計画に見えます。具体的な戦略としては飲食事業の拡大、オートバックス店舗の拡充(15→20店舗)だそうです。

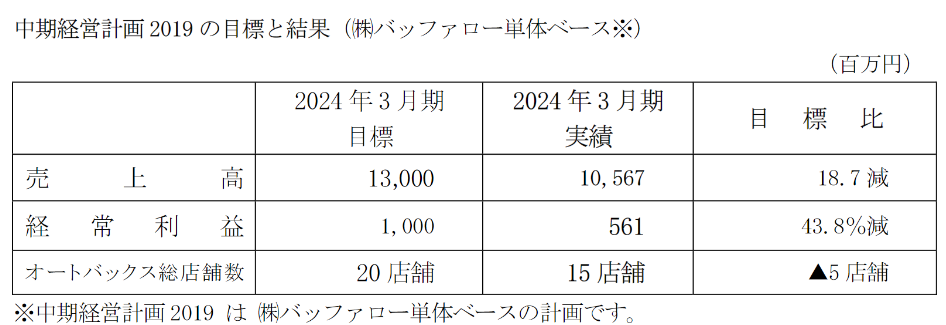

ちなみに2019年当時に発表していた2024年時の中計は下記の通りです。あれ、、、当時を20店舗目指してたのに、結果ゼロ?

競合会社などとの比較

似たような業態のカー用品販売チェーンやピットサービス等を提供している会社と比較してみます。勿論一番大事な指標となるオートバックスも含め。

| 企業名 | PER | 時価総額(億) | 配当 | ここ数年の業績 |

| オートバックスセブン | 14.9 | 1209 | 4.07% | 横ばい |

| イエローハット | 10.8 | 1223 | 2.86% | やや右肩上り |

| ホットマン | 20.1 | 44 | 1.67% | 右肩下がり |

| アップガレージ | 11.3 | 80 | 2.65% | 右肩上り |

| オートウェーブ | 6.8 | 19 | 2.33% | 横ばい∼右肩下がり |

| G7H | 13.5 | 759 | 2.32% | 右肩上り |

| バッファロー | 9.2 | 31 | 4.58% | 横ばい |

やはり一番気になるのはオートバックスの業績ですね、決して赤字とかではありませんがこちらも2007年と比べても業績はほぼずっと横ばい圏をウロウロしています。

よってオートバックスのフランチャイザーという業態のまま業績を伸ばしていくのは現状かなり困難と思えてしまいますね、、

個人的な総論

バッファローですが配当利回りはかなり魅力的ではありますが、配当性向は100%を超えており、正直言って他に投資出来る先が無いので株主還元に回している様に見えてしまいますね。

正直一番の不安要素は2019~2024年の中計と2025年~2029年の内容に全く変化が無い事ですね、、コロナ等があって大変な時期だったとは思いますが、全く実現出来ていない姿を見るととてもあと5年後に中計が達成出来ているとは思えません。

またオートバックス自体も業績はずっと横ばいなので、このままオートバックス事業のフランチャイザーを続けて仮に5店舗を追加拡大出来ても、経常が倍増するとも思えません(いい意味でも悪い意味でも安定的)

切り札は中計内にも記載のある通り飲食店事業の拡大なのかと思いますが、現在7店舗の運営で売上比率は全体の6%程度ですので、ある程度存在感を出るくらいの事業規模にするには30~40店舗くらいのフランチャイズ経営を進めていかなければいけないのではないかな、、、とも思いますので、かなりハードル高そうですね。

とりあえず、この先1~2年の出店状況等を見ながら拡大路線がどこまで現実味があるのか見極めてからの投資の方が良さそうと個人的には感じました。

ただ良くも悪くも業績自体は比較的安定してそうではあるので、配当が減配等にならなければ配当目的で保持しておくのもアリかもしれません。

ただし、この記事での意見や考察等はあくまでイチ意見として参考までにお願いします。投資は自己責任です。笑