以前の記事で四季報を使って自力で清原達郎流の銘柄スクリーニングの手法を使って銘柄選別したリストを公開しました。

ちなみに清原達郎さんの投資手法というのは割安(PER目安が10倍前後)で、ネットキャッシュ(流動資産+投資目的有価証券)が豊富で時価総額に対する比率が高い企業を買いましょう、というモノです。

もしもっと詳細知りたい方はこちらで本の紹介もしてます。

ただこの条件だけでスクリーニングすると結構な数の企業が出てきます。(ほんとにしっかり調べたら200社以上になると思います)

ん~、結局スクリーニングしてもこんだけ出てきたらどれ選べばいいのか分からんやん。。。

そう、こうなるんです。

結局最終的に個別銘柄選ぶ際は定量情報からスクリーニングしただけでは足りず、その企業の分析をしたうえで、今後もキャッシュを積み上げていける(安定して利益を出せる)、高配当を継続していける(割安キャッシュリッチ企業は配当も良い事が多いです)、という裏付けとなる業績がある程度ポジティブに見える先を選ぶ必要があります。(少なくとも今後ドンドン業績が下がっていく銘柄を買ってしまうと株価も同じ動きをしていく可能性が高いです)

出来れば少しずつでも、右肩上がりがベストでそんな会社の株価は大きく上昇を狙える可能性が高まります。そんなお宝銘柄を選別出来ればダブルバガー、トリプルバガーも夢ではありません。

最低でも上がり下がりを繰り返しながらも業績が横ばいを続けてくれる企業を選べれば、大きく株価が下がる可能性は低く、増配や自社株買いといった株主還元策次第では数十%の株価上昇であれば十分狙えるでしょう。(ネットキャッシュリッチ企業なのでそういった施策が打ち出される可能性は高い)

まぁこの分析・考察・予想が正確に出来るならその人は既に億万長者なんですが、、、

だからこそ「可能性を少しでも上げる為」に企業分析を行い、確度が高いと思える複数の銘柄に分散投資する事で、その中の幾つかがダブルバガー・トリプルバガーを達成してくれる事になるでしょう。(と清原氏の書籍でも推奨されています)

では今回は電業社機械製作所を分析していきます。

こちらの銘柄PERも割安、ネットキャッシュ比率も100%超え且つ業績も右肩上がりと非常に有望な銘柄に見えますが株価は振るわない、という銘柄です。

気になる銘柄の1つですので、分析していってみます。

電業社機械製作所の割安キャッシュリッチ度(2024年11月頭時点)

各種数字は一番新しい決算短信の数字を使っています。

(2024年8月8日に発表された2025年3月期の第2四半期決算の数字です)

| 予想PER | 配当利回り | 時価総額 | ROE(%) | 流動資産 | (内現金) | 投資 他資産 | 負債 | キャッシュ比率 |

| 7.9 | 3.9% | 178 | 7 | 245 | 114 | 38 | 74 | 111% |

電業社機械製作所ですが創業は1910年で上場は1961年という非常に歴史の長い企業になります。

この会社の場合、仮に銀行が178億貸してくれて、株式を100%購入(=買収)しても、実質即現金化出来る可能性の高い純資産(流動資産+有価証券-負債合計)が209億円ほどありますので、、、、そのまま会社を解散してしまえば30億円の利益が手に入る事になります。

実際にはこの株価(時価総額)で100%株式を購入する事は現実的には出来ませんし、金さえあれば買えるといった、そんな単純な話では無いので、あくまで理論値にはなりますが、予想PER7.9倍というのはいささか安すぎる感じはしますね。

今後毎年15%くらいずつ減益していく事が見込まれている様な割安水準です。

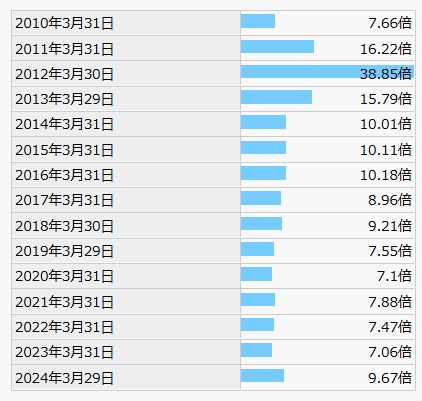

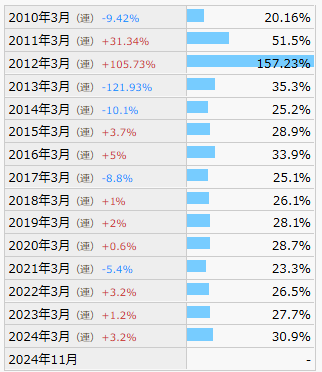

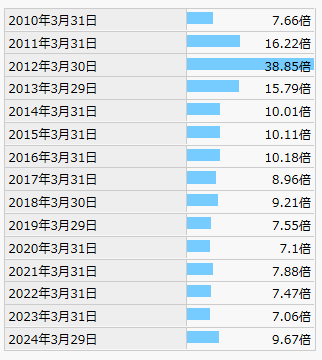

ちなみにヒストリカルPERを見ると過去はもっとPERが高い時期もありましたが、ここ数年は7倍台で推移しており、今年は最高売上・利益が見込まれいるにも関わらず、PERは7倍台ですので、、まだ成長期待が懐疑的という事かと思います。

↓電業社機械製作所のヒストリカルPER

ビジネスモデル、取り扱い製品、株主

では電業社機械製作所とはどんな会社でどんな製品を販売して儲けているのでしょうか?

まぁ読んで字の如く電気部品なんかの製品を作ってるんでしょうね、BtoB企業っぽいよね

事業内容、取り扱い製品、主要顧客

| 企業概要 |

| 風水力機械の専門メーカー、通称DMW。液体機械開発技術をコアに産業用・大型・渦巻・水中ポンプ(プロセス用、海水淡水化用、工業用、農業用水用、上下水道用)、送風機(ファン・ブロワ)、バルブの製造販売。社会インフラ事業や産業プラント事業に使用される「DMWブランド」の流体機械・装置を受注生産。用途は上下水道設備、農業用設備、雨水排水設備、トンネル換気設備やプラント(鉄鋼、肥料、発電、石油精製、化学、水処理)向け。海外事業は原油掘削・石油精製・石油化学プラント向け高圧多段ポンプの販売(2017年初の海外生産拠点をインドに設立)。海水淡水化ビジネス(RO膜法海水淡水化設備用エネルギー回収装置)を推進。2021年新技術研究所竣工。2023年インドのジョッティー社(電機設備・ポンプメーカー)と業務提携。主要取引先は東京都、大阪府大阪市、守谷商会 |

| 取扱商品 |

| ・産業用ポンプ(立軸ポンプ 、横軸ポンプ、渦巻ポンプ、多段ポンプ、プランジャポンプ、スクリューポンプ、チューブラポンプ、水中モータポンプ)・送風機(遠心ファン、軸流ファン、ジェットファン、ターボブロワ)・海水淡水化装置(エネルギー回収装置、RO高圧ポンプ、増圧ポンプ)・バルブ(ロート弁、ハウエルバンガーバルブ、逆止弁、逆流防止弁)・関連機器(乾式満水ユニット、ポンプ流量計、オイルミストセパレータシステム、ジェットファン異常発生モニタリング、回転体監視システム)・エコタービン(ポンプ逆転水車)、回転円板装置、水中排砂ロボット |

風水力関係の部品のメーカーでした。サステナブル・再エネと騒がれているこの昨今、結構テーマ性の高そうな製品を扱っているんだな、と感じますが、、、

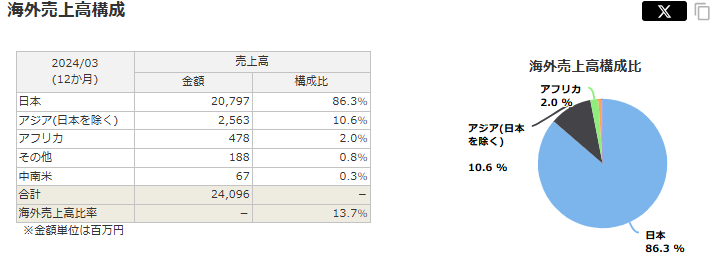

ただ海外売上が低く、海外展開がここまであまり進んでいない様に見えるのは少々懸念点です。

ただ海外展開の拡大は重要施策の中に入ってるようで2025年度3月期の目標は売上比率20%の様です。

ただ24年度が14%程度なので1年で6%アップというのは簡単では無い様な気もします。

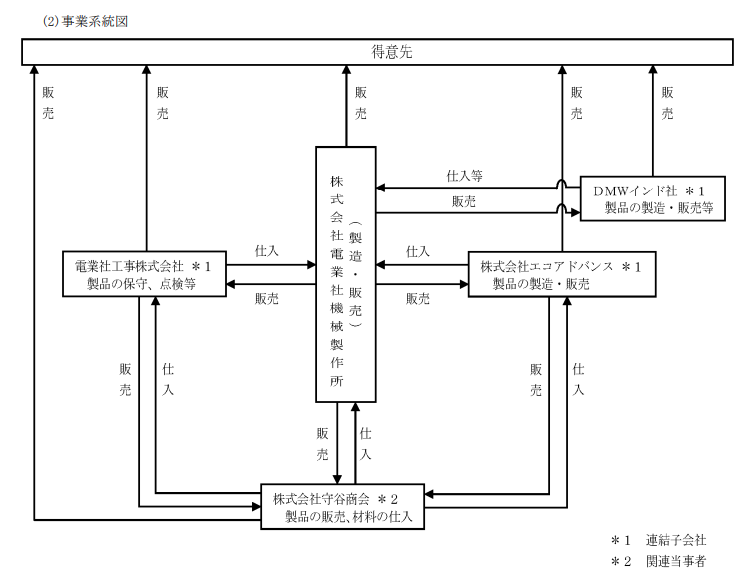

事業系統図を見るとビジネスモデルは非常に分りやすく、自社・及び関連会社の製品を顧客に販売する、というモデルです。

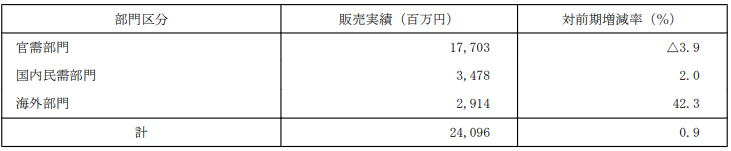

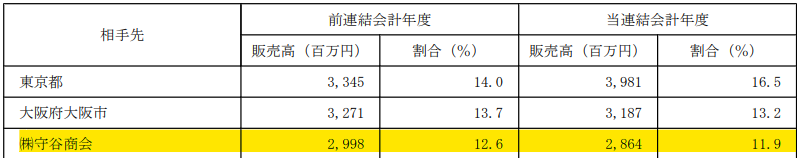

ちなみに販売実績を見ると、官需向け販売が大多数を占めています。ここはある程度安定しているかもしれませんが大きな伸び・稼ぎは期待できないので、いかに海外を伸ばしていくかがキーですね。(下記は24年度3月期実績)

官需

国や独立行政法人、地方公共団体等が、物品を購入したり、サービスの提供を受けたり、工事を発注したりすること

海外向けは前年度比でも40%Upになっていますので、実は伸びしろが大きい市場なのかもしれません。もし今年も同じくらい伸ばせれば、、全体比率でも20%近くなります。

市場の伸びが著しいインドに製造子会社を構えているのもポジティブな要因ですね。

株主構成、配当

電業社機械製作所の株主構成ですが下記の通りです。

GMINVESTMENTSというのは守谷商会という機械の専門商社の投資部門の様です。守谷商会は電業社機械製作所の主要取引先(販売先)でもありますので、まぁ制作保有株的な意味合いが強いと思われますが、電業社機械製作所自身は守谷商会の株式は保有していないので少し不思議ですが、、

| 株主名 | 保有額 | 保有% |

| GMINVESTMENTS | 20億 | 12% |

| 持株会 | 9億 | 5.8% |

| 光通信 | 5億 | 3.5% |

| 明電舎 | 5億 | 3.1% |

| 生産技術研究奨励会 | 4億 | 2.8% |

| その他機関投資家等 | (割愛) | (割愛) |

↓主要販売先

また、配当に関しては連続増配をしてきており、配当性向は30%程度と中計での宣言通りの数字になっているので株主還元にはそれなりに前向きな姿勢がありそうです。

配当性向に関してはここ10年くらいは30%弱だったところを今中計(2025年まで)で30%まで引き上げていますし、昨今の株式市場の動向や足元のキャッシュリッチ度を見れば30%を維持していく可能性は高いと思われますが、、、

↓配当性向と配当額推移

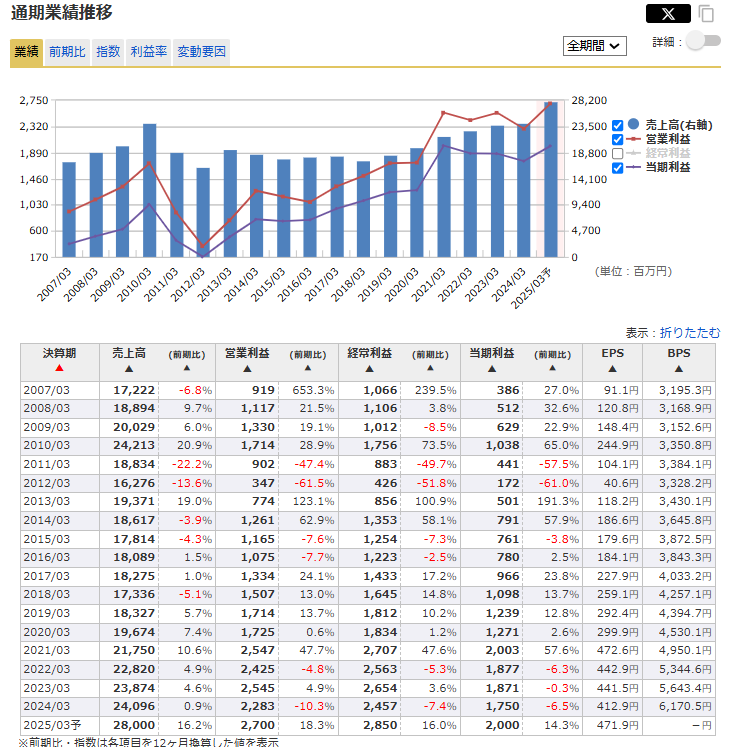

業績・株価推移

↓次に業績ですが2007年以降ではリーマンショック後の数年は業績に落ち込み見られたものの、近年は見事に右肩上がりの業績を達成しています。毎年増益というわけではありませんが、中長期で見ると売上も利益も順調に伸ばしていますね。

↓2007年以降の業績推移

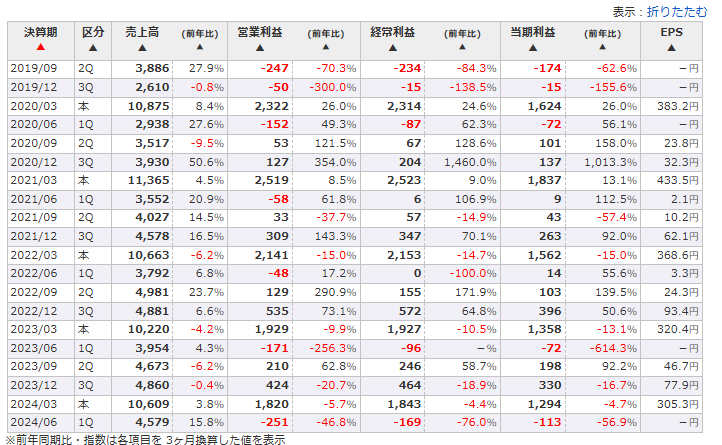

一方で四半期別の業績は下記の通りで、25年3月期のQ1に関しては中々壊滅的な数字となっています。まぁこの会社はQ1は大体赤字の様なのでそこまで気にしなくてもいいのかな、、と思いながらも決算短信内のコメントが気になりました。

当社グループの当第1四半期連結累計期間における受注額は、大型受注があった官需部門で増加したものの、国内民需部門及び海外部門で減少したことから、前年同期比74.9%の6,309百万円となりました。

売上高については、前年度と同様に豊富な受注残の売上が進捗し、前年同期比115.8%の4,579百万円となりました。利益については、販売費及び一般管理費の増加が影響して、営業損失は251百万円(前年同期営業損失171百万円)、経常損失は169百万円(前年同期経常損失96百万円)、親会社株主に帰属する四半期純損失は113百万円(前年同期親会社株主に帰属する四半期純損失72百万円)となりました。

当社グループの売上高は、公共事業物件の割合が高いため連結会計年度末に集中する傾向があり、四半期別の業績には季節的変動があります。

何と伸ばしていかなければいけない民需向けと海外向けが受注大幅減と不穏なコメントあります。受注残のおかげ一見売り上げは好調に見えますが、これはQ2以降の売上が減っていく、という事だと思われますし、特にこれまで伸び率が大きかった海外で減速というのはかなりの懸念材料です。。

Q2の業績発表見てみてどのくらい影響があるのか必見ですね。(2024年11月14日発表)

↓2019年以降の四半期別業績推移

↓株価は一応長期的に見ると業績の通りしっかり右肩上がり出来ています。何だかんだで8/9に発表されたあまり良くは見えないQ1の決算発表の後も少し株価下落したものの、足元は高値圏を維持しております。まぁ元々PERが低い事もありそこまで過剰に反応しなかっただけかもしれませんが、利益の殆どをQ4に稼ぐことを考えるとQ2の受注額はかなり大事になってくるはずなので要チェックですね。

競合会社などとの比較

では競合を探してみようと思いましたがズバリ同じ様な企業があまりありませんので、似たような業態の会社と比較してみます。

| 企業名 | 業種 | PER | 時価総額(億) | 配当 | ここ数年の業績(利益) |

| 荏原製作所 | 環境保全メーカー(ファブレス) | 17.3 | 590 | 2.08% | 横ばい |

| コンドーテック | 産業機械メーカー、ポンプ・送風機・圧縮機 | 18.6 | 11,343 | 1.87% | 右肩上がり |

| 横田製作所 | ポンプ・バルブメーカー | 10.6 | 25 | 3.79% | 右肩上がり~横ばい |

| 帝国電機製作所 | ポンプメーカー | 17.7 | 533 | 2.84% | 右肩上がり~横ばい |

| 酉島製作所 | ポンプメーカー | 14.6 | 846 | 2.06% | 右肩上がり |

| 電業社機械製作所 | 風水力機械の専門メーカー・産業用ポンプ | 7.9 | 178 | 3.88% | 右肩上がり~横ばい |

結構意外でしたが、全く同じ業態では無いですが産業資材・ポンプメーカーってどこも業績悪くないですし、PERも結構高いんですね。

これ見ると電業社機械製作所も若干踊り場間は出てきていますが業績も悪くは無いですし、もう少しPER上がっても良い様に見えますね、、、過去から特にここ5年くらいはずっとPER7倍台ですし、今期の業績予想の裏付け(下方修正の匂いがしなければ、、)が取れればもうちょい見直し入るかもですね。(でもQ2次第では下方修正の気配ムンムン)

↓ヒストリカルPER(再掲)

個人的な総論

分析してみた結果、業界全体の状況も悪く無さそうですし、似たような業態の会社と比べても割安感は非常に強いです。電業社機械製作所単体で見てもここ数年は若干停滞感はありますが徐々に、少しずつではありますが業績も右肩上がりで伸びてきています。

ただ気掛かりなのは直近のQ1の受注状況ですね。もし一過性の要因なのであればいいですが伸ばさなくてはいけない民需と海外向けがこのまま沈んでいくようだととてもこの先の成長性は見込めませんので、Q2以降の受注額等を見てみて判断していく必要がありそうです。

ただし、この記事での意見や考察等はあくまでイチ意見として参考までにお願いします。投資は自己責任です。笑