さて↓の前回記事の深堀をしていってみようと思います。

具体的に良いパフォーマンスを残してくれた銘柄の話に入る前に、2021年以降の市場全体を少し振り返ってみます。

丁度2021年の年明けから2度目の緊急事態宣言が発令され、先行き不安が依然残る状況でした。

ただその後は各国中央銀行・政府によるコロナ対策の金融緩和や財政出動やその期待感によって株価は大きく下落することは無く、心配されていた不況も訪れませんでした。

特に米国ナスダックを中心としたテック企業にはコロナ特需で業績を大きく伸ばす企業も多くみられ、金余り下ドンドン資金が集まっており、それに引っ張られた日本のマザーズ市場も軽いバブルの様な状態になっていました。

こうした状況下で民間向けにも各国で補助金等の支援が行われました。

外出出来ない、お金もあまり使わないの、補助金も出たので余裕資金はある、という状態になっている人は多く、お家時間を充実させようと消費財、家具、電化製品などの需要が急激に伸びました。

特にアメリカではその傾向が顕著で一気に需要が高まり、コロナ禍で運行便数やワーカーを減らしていた物流業界ではこの急激な需要増に対応できず混乱が起き始めます。

実は私は本業が物流業界に近いところで働いている為、この時の混乱をよく覚えています。

コロナ前は物流の料金はとにかく叩かれまくってまして、滅茶苦茶安かったんです。ところが2021年中盤以降はとにかく貨物を輸送する船、航空機、トラックが全く足りず、更に港や物流拠点で荷役作業を行う人員も足りず、物流に関わるコストが異常な速さで上昇していっていました。

この混乱によってサプライチェーン全体で物流遅延が生じ始め、そもそもこんなに急にモノが売れ始める事が予想外だったこともあり、各業界色々な材の生産量が不足しており、コスト上昇圧力に益々拍車がかかっていきます。

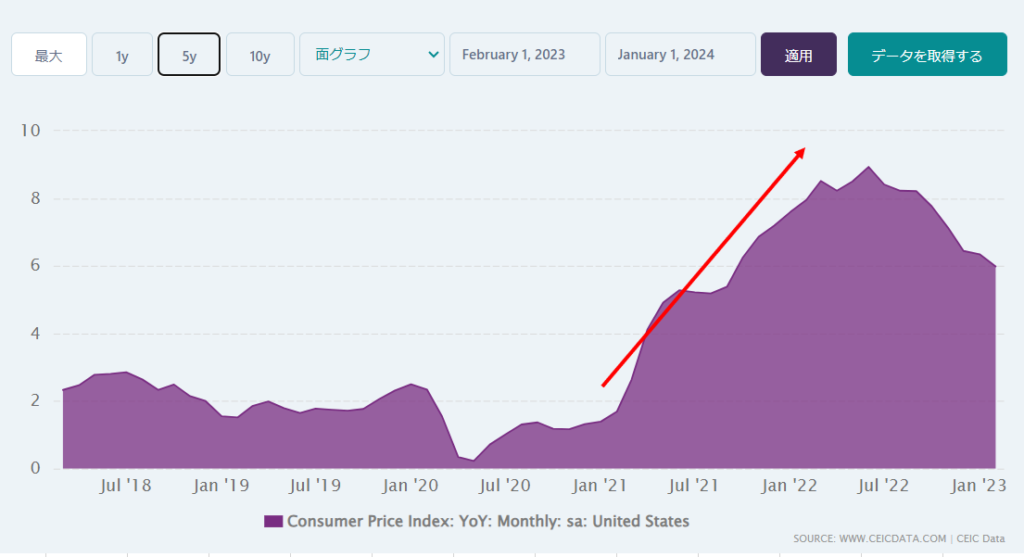

その結果、2021年は徐々に消費者物価指数(CPI)が上昇していき、いよいよ年末にかけては米国FRBが金利上昇を意識し始め、一気に新興テック企業の株価調整が始まりました。

更には2022年の年明けから始まったウクライナ戦争の影響もあり2022年1~3月は世界中で株価の調整が行われた期間でもありましたね。

日系平均株価もこの期間は同様に影響受けており、大きく調整が入りました。マザーズに関してはその前から既に調整始まっており、大きく下げていましたが、、、

ちなみに2022年3月の旧マザーズ指数は730円程ですが、何と2024年3月現在(グロース市場)は740円程度とほぼ変わっていません。

その間、日系平均株価は1.5倍くらいになっているんですけどね、、、

日本は新興企業が育ちにくい、と言われますし、実際に新興市場に資金が全然入ってきていない事を考えると東証は低PBRの是正だけではなく、新興市場にも資金が回る様な方策をしっかり考えて欲しいですね。。。

2021年の高パフォーマンス銘柄のご紹介

2021年は上述の通り上期はマザーズ銘柄が絶好調でした。

私も積極的にマザーズ銘柄を組み入れ始めた事が功を奏し、前半戦は数か月で素晴らしいパフォーマンスを残していましたが、年後半から一気に失速、、、一部の銘柄は含み益が吹き飛び、マイナス圏に突入してしまったものもありました。

そんな中でも一部の銘柄が素晴らしいパフォーマンスを残してくれたおかげで何とかそれなりのリターンを得られる事が出来ました。

そちらを紹介していこうと思います。

①パイプドHD

■事業内容

メイン事業はスパイラルという(CRM、業務アプリケーションプラットフォーム)をBtoB領域で法人向けにサービス展開しており、クラウド型でサブスクモデルで提供

この銘柄はこれまでの投資歴の中で唯一のMBO銘柄です。

MBO=Management Buyoutの略称で、経営陣による自社の買収の事。 MBOでは会社が株主から自社株式を譲り受けたり、事業部門統括者が当該事業部門を事業譲渡されたりすることで、オーナー経営者として独立する事

MBOが成立すると、上場廃止になるので株式市場で株の売買は出来なくなるのですが、殆どの既存株主にとっては、とても美味しい話になる事が多いです。

通常TBOやMBOではその時点での株価にプレミアムを付けて買収されることが殆どの為、取得額から相当値下がりしていない限りはかなりの確率で数10%~2倍くらいの価格で売却が可能になります。

私が購入した際には下記の様な感じでした。

| 購入日 | 2020年9~10月頃 |

| 株価 | 1,700円前後 |

| 予想PER | 15.8倍程度 |

| 営業利益率 | 20% |

| ROE | 29% |

| 自己資本比率 | 55.6% |

| 配当利回り | 1.47% |

成長性も悪く無く、業務効率化アプリケーションソフトを提供していたこともあり、コロナ禍/アフターコロナでの伸びしろも見込めそうな事もあり、購入しました。

2020年の後半に購入していたのですが、マザーズ市場銘柄にも関わらず、ずっと株価は横ばい状態で非常にモヤモヤさせられた銘柄です。

ところが突如2021年中ごろにMBOを発表すると、一気にプレミアム付き買取価格である3,300円程度まで上昇、私はそこで売却しました。

よってこちらの銘柄では2倍弱近くのパフォーマンスを残すことが出来ました。

実はこのMBOは不成立となり一旦株価は再度下落したので、この時の売却はかなり良い判断でしたが、最終的に2022年7月頃に再実施し、今度はMBO成立となっています。

パフォーマンス自体も非常に満足ですし、この年の他の株の不調を一気に取り戻してくれた銘柄なので思い出深いですが、MBOという株式市場の出来事を身を以て体験出来た貴重な機会でした。

② ENJIN

■事業内容

PRサービス会社。中小・中堅企業の法人/経営者向けPR支援サービス、地方医療機関/医師向けPR支援サービス、プラットフォームサービス(メディアマッチング「メディチョク」)を提供

この銘柄は四季報をパラパラ見てる時にオヤッ、と目に留まりました。

素晴らしい成長性ながらもPERは23倍程度でこれはお宝銘柄や、という事で調査し下記の条件で購入しました。

| 購入日 | 2022年1月頃 |

| 株価 | 1,950円前後 |

| 予想PER | 23倍程度 |

| 営業利益率 | 28% |

| ROE | 41% |

| 自己資本比率 | 62% |

| 配当利回り | 0% |

これだけ素晴らしい指標ながらここ2~3年で利益成長率も40∼50%以上毎年伸びてきており、こんな銘柄が何でPER23倍なんだ!?と興奮したのを覚えています。

丁度マザーズ暴落に引きずられて、業績好調ながらも一緒に売られていたのでうまい具合にほぼ底値に近いところで買う事が出来、その後は四半期の決算発表と共にあれよあれよと上昇を続け、2022年3月には3,200円程度まで上昇しました。

僅か3ヶ月弱で60∼70%も値上がりしたんですね~

結局この銘柄はこの後1~2年で業績を落としていき、私もこの成功体験が忘れらず中々損切できなかった、、、という苦い思い出もセットなのですが、この年限定で言えばパフォーマンス向上に大きく貢献してくれました。

一部はこの急上昇時に利確したのですが、その後の下落分も考えるとこの銘柄単独でのリターンはトータルではほぼトントンくらいになりました。笑

この銘柄も成長性に陰りが見えたグロース銘柄は即売れ!という教訓を教えてくれましたよ。(しっかりと実践出来るかは別。。。笑)

③住友商事

これまで紹介してきた新興系のテック企業とは少し毛色が変わります。

結構日本の伝統的な銘柄の1つである総合商社株ですが、実はコロナで暴落した2020年の中頃くらいに1,200円弱くらいで購入していました。

総合商社株は配当良いのですが、業績が資源価格に左右されやすいという問題やBizモデルが分かりづらいという問題もあり、長年割安に放置されてきました。

確か私が購入した際もPERは7~8倍とかだったと思います。配当利回りも4%超えておりインカムゲインも悪く無いし、これ以上は下がらんだろ、という事で購入。

そんな中2020年後半からあのウォーレンバフェットが総合商社株を買い始めます。

この時のバフェットの総合商社株を選択した理由も私が考えていた内容と非常に近く、テンション上がったのを覚えています。笑

結果としてその後住友商事株も右肩上がりで業績・株価共に伸ばしていきました。

2021年3月~2022年3月の1年間を切り取っても株価は1,500円程度→2,100円まで上昇し、40%程度のリターンをもたらしてくれました。

ちなみに住友商事の株は2024年3月時点でも継続保有しており、見事にトリプルバガーを達成しています。(増配も続いておりインカムゲインもバッチリです)

分散投資は必須!

上記には高パフォーマンス銘柄のみを紹介しているので、華やかに見えますが、実際他の銘柄はマイナスリターンのモノもありますし、やはりある程度分散して投資するのは必要かな、と思います。

一部の銘柄が全く上がらない、多少マイナス(10∼30%程度)になっても1~2銘柄が2倍高や50%以上というパフォーマンス出してくれると結局トータルでは+20∼30%くらいのパフォーマンスになるんですよね。

相当見込の高い銘柄でも全然上がらない、、、当てが外れる、という事は株式投資では非常によく起こりますので、リスク分散は徹底してすべし、と改めて感じた年でした。

株式一本足打法の時点であまり資産運用としてはリスク分散出来てないんですけどね。。。笑

でも個人的には資産が少ないうちは株式のみに集中投資した方が良い様に思えますね。