前回の記事では「買ってはダメな物件」を紹介しました。

今回はいよいよ、じゃどんな物件を選べばいいんじゃ!という点に切り込みます。

まだ不動産投資のヒヨッコのお前が何言ってんねん!という突っ込みがある事も重々承知ですが、ほんとに色々な本を読んだり足を動かして不動産屋さんと話をしてきた自負があるので、ある程度の目利きが出来る様になった自信はあります。

ただ目利きが出来る事と実際に良い物件を買う事が出来るのは別物なんだな、と実際に物件探しをしているとまざまざと思い知らされます。笑

不動産に関してはダメ物件を買ってしまうと金額が大きい分一生の足かせとなるリスクが大きいので、絶対に勝てる物件から見て減点法で妥協できる物件を探す必要があると思っています。

だからこそ絶対に勝てる物件はどんな物件なのか?という点をしっかりと知っておく必要があります。

不動産投資をやる場合の1番のお勧め書籍

今まで40~50冊くらい不動産投資に関わる書籍を読んできましたが、中でも一番私の中でしっくりきたのはこちらです。

この本に書かれている考え方は自分の物件探しの太い、大きな軸になっています。

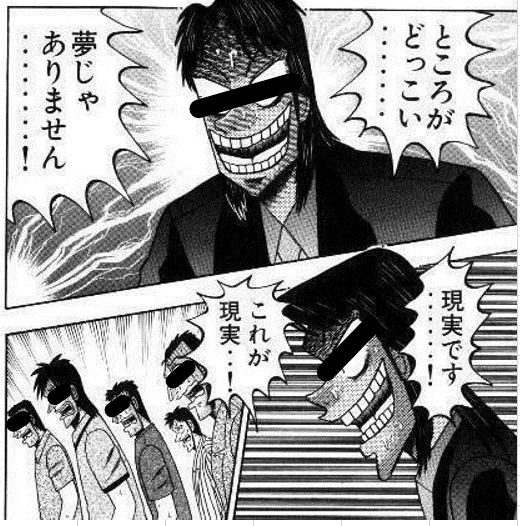

こちらの本には良くある奇麗ごと、甘い戯言は一切書かれていません。特にサラリーマン投資家はただひたすら夢を見るな、現実を見ろと言われている気分になります。笑

が、指摘している内容、物件選びの具体的な手法・評価方法などを定数情報で比較しながら解説してくれており、非常に納得感の高い内容です。

私が最も印象に残っている一節がこちら。

「不動産投資は銀行融資を活用して土地を手に入れるゲームです。」

一般の素人サラリーマンがどんなに頑張っても理想の物件など絶対に回ってこないので、時間と銀行融資という仕組みを上手く使って、土地を手に入れて資産形成を目指せ、という事です。

不動産は思った以上に儲かりません!とまで書いています。笑

通常、不動産は土地と上物(建物)に分かれます。上物は減価償却されていくので、木造なら22年、RCなら47年と、一定の期間を経ると基本的に帳簿上の価値はゼロになります。一方で土地の価値は目減りしません。

つまり1億円で買った木造の一棟物件があるとして、土地代が6,000万円、上物が4,000万円だとします。

この場合、上物は22年経つと資産価値がゼロになってしまう反面、土地は6,000万円のままです。勿論更地のままでは何も収益を生まないので上物と土地は必ず切っては離せない関係ではあるのですが、、

土地の価値というのは目減りしないので、資産価値の高い土地を持っていると銀行からの評価も上がりやすく、継続して融資を受けやすくなります。

また、資産価値の高い土地というのは立地や形状などが優れているので、収益も生みやすいのです。

と、前置きが長くなってしまいましたが、もう少し具体的に探すべき物件の条件を書いていきます。

サラリーマンが探すべき物件① ~元本毀損が少ない物件~

探すべき物件はズバリ、、、土地値比率が高い物件です!

ん、、、、つまりどゆこと?

数値に置き換えますと、、、対象の不動産の販売価格の60∼70%以上が土地の価格で占められている物件です。ここで土地の値段の確認方法に関してざっくり補足します。

土地の値段を調べるには。。。

①全国地価Mapの相続税路線価から逆算する

②実際に対象エリアで売買されている値段を見る

といった方法があります。

①に関しては下記のサイトにアクセスして「相続税路線価」を使って調べる方法です。この方法は銀行が不動産物件の積算評価を計算する際に使われる事が多いです。もっと具体的な計算方法は下記ページで解説しています。 全国地価マップ

②に関しては実際に「アットホームの土地探し」や「SUUMOの土地探し」ページにエリア毎に売却に出ている土地の実勢価格が見れます。(実際成約する価格は少し変わる事もありますが)

上記の情報を活用して興味のある不動産の定量評価を自分自身で行うのです。具体的な方法は下記の通り。

①物件の固定資産評価額から計算した仮の土地実勢値

②相続税路線価から計算した仮の土地実勢値

上記①と②の金額を比較して乖離率が計算

ちょっと各ワードに関して解説します。

- 固定資産税評価額…土地や家屋などをそれぞれどう評価するかを定めた「固定資産評価基準」に基づいて、各市町村(東京23区は都)が個別に決める評価額で各土地・上物に必ず値付けされています。

- 仮の土地実勢値…実際に売買されると考えられる(想定の)土地の価格

- 土地の実勢値…実際に売買されている土地の価格

ちなみに固定資産税評価額は公示価格の70%程度とされており、相続税路線価は80%程度とされています。公示価格とは、国土交通省が発表している「土地の価格」のことで土地取引の際の指標となる金額になります。

上の①と②の具体的な計算方法はこちらのページで解説しています。

このような計算方法から評価がしっかり出る可能性の高い土地を選んでその土地の価格が物件全体の何%を占めているのか=土地値比率、という点を指標とします。

もし60∼70%以上(高ければ高いだけ良い)なら購入検討に入れてみて、他の条件(物件の構造、利回り、立地、間取り、築年数・修繕履歴など)と総合的に判断するという流れです。

物件構造…木造、軽量鉄骨、重量鉄骨、RCなどがありますが、RCの築古は解体等を見据えるとコストが重くなるので要注意

利回り…築年数によって発生する費用や家賃下落ペースが違うので自分で収支シュミレーションをしっかりする必要ありますが、7%以上は無いとキャッシュフローが出ません。最低でも6%後半かな。

立地…単身用物件なら駅から10分圏内くらい(7~8分以内が理想)、ある程度大きい駅であればもう少し妥協する必要も、ファミリー物件なら駅チカでなくてもOKだが、家族が住み易い住環境かどうか、等の調査が必要

間取り…単身用でも最低20㎡、1K以上、独立洗面台、風呂・トイレ別の物件にしましょう。それ以下だと家賃下落も大きくなりますし、築年数が経つとより客付けが難しくなります。

築年数・修繕履歴…築浅が望ましいですが利回りが低かったりします、築古であれば修繕がしっかりされているかは必須、エリア等によって変わるので一概には言えませんが、築古であればあるほ解体等の出口戦略を見据得る必要あるので、土地値がしっかり出ている事が必要です。

ポイントを簡単に書いていますが、次の記事でもう少し深堀もします。

上記の条件が全部理想的な物件はまずありませんし、仮にあっても初心者サラリーマンにその情報が回ってくる事はあり得ませんので。笑

そこから許容できるポイントを妥協しながら、収支シュミレーションを細かく行い、色んなケースを想定(空室率、金利上昇、家賃下落率、売却時の想定金額など)で複数パターン検証し、負ける可能性が低い物件を選ぶ事が現実的な方法となります。

※参考① 収益還元法と積算評価法

一般的に不動産の価値を算定する方法は収益還元法と積算評価法の2つに分かれます。

- 収益還元法…これは物件が生み出す収益(=家賃収入)に対して物件価格が幾らになるか、という考え方です。

例えば総家賃収入が700万円の物件の利回りが7%であれば物件価格=1億円となります。

23区等では後述の通り積算評価が出づらいので、収益還元法が使われたりする場合もあります。 - 積算評価法…これは上物の残存価値(耐用年数の残り年数×再調達価格)+土地の公示価格を使った合算金額です。※再調達価格に関しては下記サイト参照

再調達価格に関して

銀行は融資の際の物件評価の際、上記の2つの評価方法に各行の独自の指標を混ぜて融資額を計算します。

この物件評価+個人の属性(年収、会社名、保有金融資産、家族構成、ローン状況等)を見て総合的に融資判断を行います。

サラリーマンが不動産物件を探す際にも買値が適正がどうかは上記の評価法を軸に見ていく事になりますので、しっかり理解することが必須です。

ただ収益還元法での物件価格の計算や表面利回りに関してはあくまで現状の満室時の家賃収入を使って計算するので、割高な家賃でもAD(広告費)無理やり積んで強引に入居させてまやかしの数字を算出しているケースもあるので、設定家賃が周辺相場等から見て適正か、等の確認は必須です。

※参考② 23区の物件では積算評価はまず出ない

実際に都内や首都圏のある程度立地の良いエリアでの物件を探し始めると分かりますが、所謂積算価格が出る物件など殆どありません。

これは単純に特に23区では土地の実勢値が高すぎるからで、積算評価額で使用する公示価格とかけ離れてしまっているからです。

公示価格はあくまで参考値で、土地の実勢値は一般的なモノの価格の様に需給バランスで決まりますので、欲しがる人が増えて、供給(土地の数)が少なくなれば当然上がっていきます。

ここ数年の東京(首都圏)への人口一極集中もあり、どんどん土地の値段が上がり、積算価格で計算した際に割安な物件等絶対に初心者のサラリーマン投資家が見つけられる様な環境では無くなってしまいました。

よって、とりあえず私はこの土地値を使った評価を一番に確認しています。

土地値が出ている⇒減価償却で価値が減っていく割合が低い⇒時間が経っても資産としての価値が出やすい⇒銀行からの評価も出やすくなるので、継続して融資を受けやすくなる。

当然収支が赤字では現金が溜まりませんし、投資として成り立っていないので利回りも必要なのですが、まず土地値が出ている中から収支が回る物件を探すイメージですかね。

当然両方満たしてくれる物件は非常~~~~~に稀なのでほぼ見つかりません。

なので収支シュミレーションをしっかり細かくしながら、自分が許容できるポイント(土地値比率、利回り、立地等)を一部妥協して物件選びを行うのが現実になります。

もう少し探すべき物件の条件あるのですが、少し長くなってきたので次の記事で続きを書いていきます。

~本日のお勧め書籍∼